2月22日(水)

【相場概況】

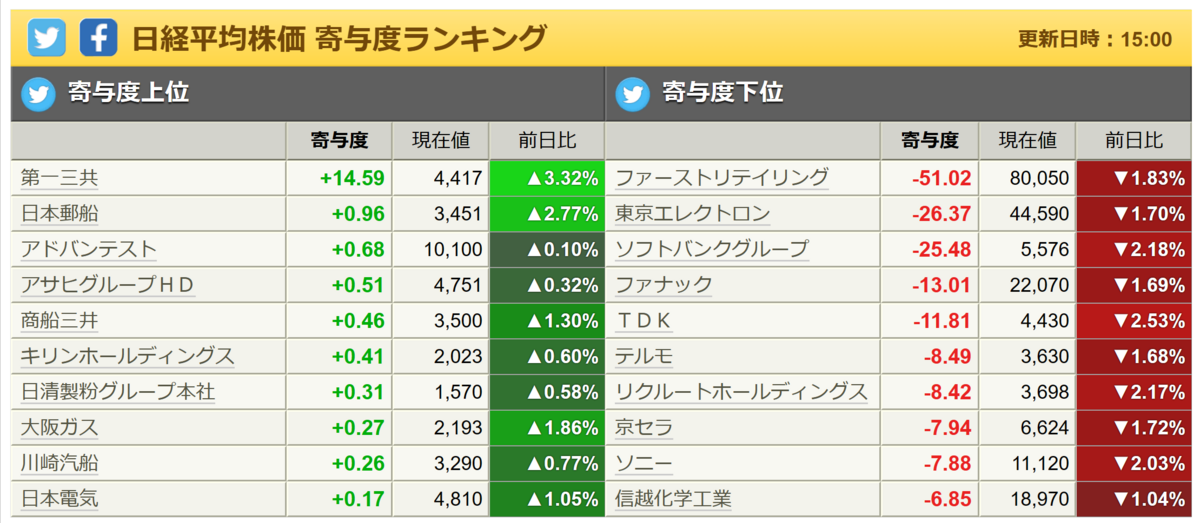

東証プライムの値上がり銘柄375/値下がり銘柄1393

騰落レシオ(25日)118.54%

空売り比率 44.9%

売買代金

東証プライム 2兆8131億円

東証スタンダード 1054億円

東証グロース 1644億円

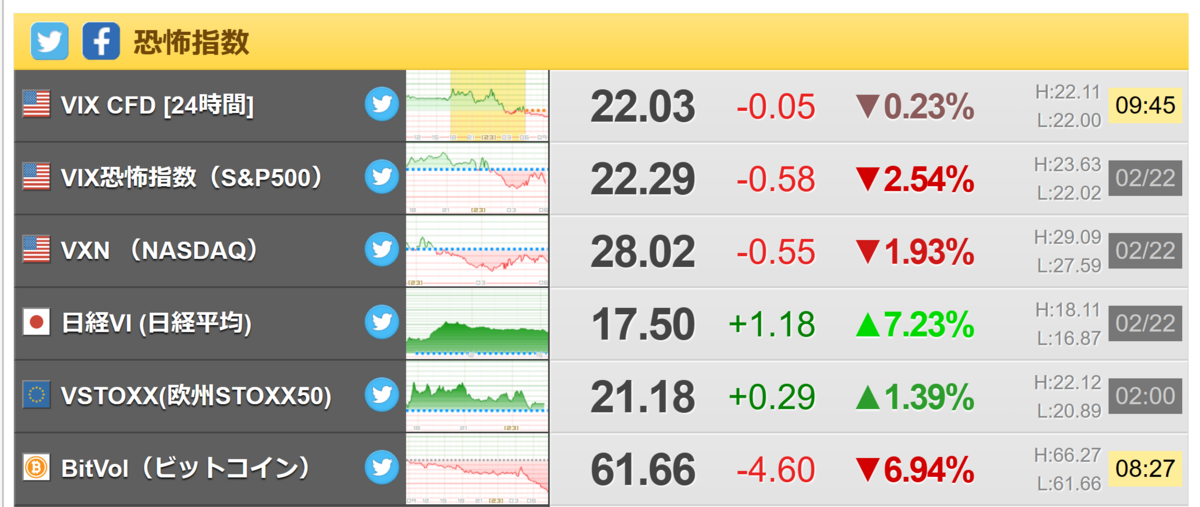

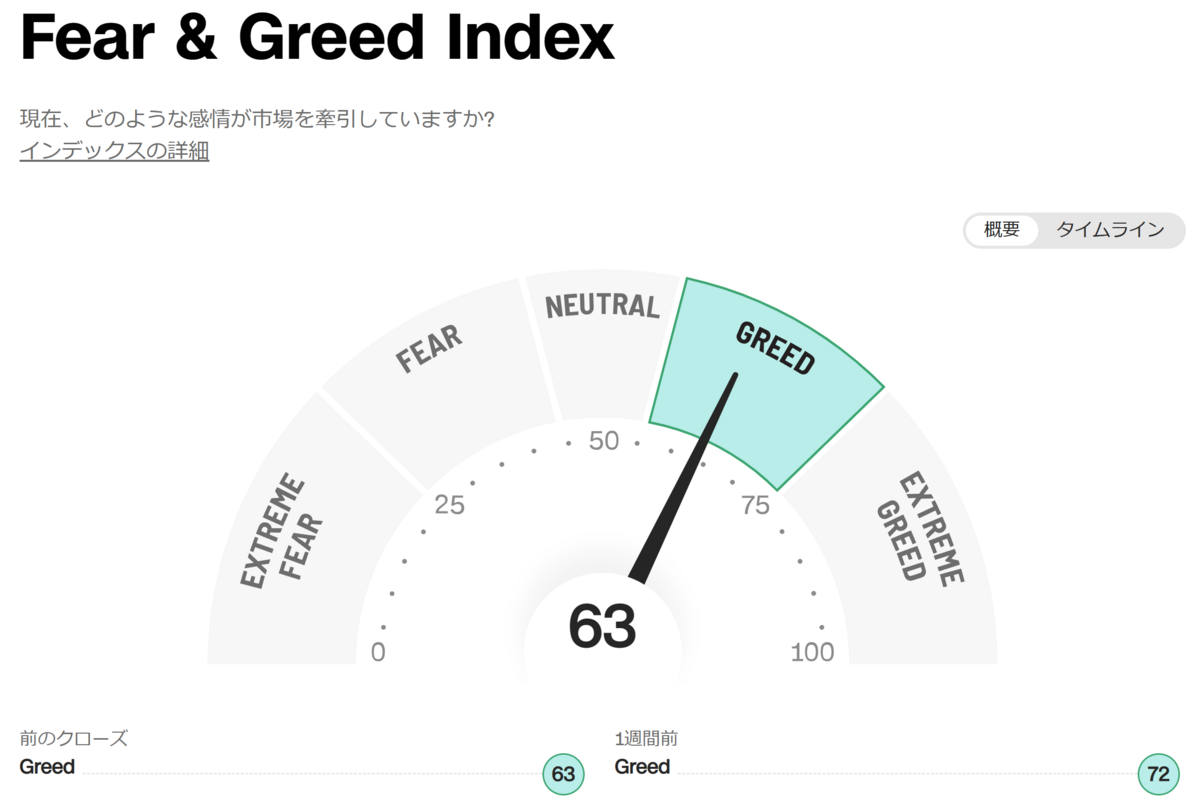

【恐怖指数】

Fear and Greed Index - Investor Sentiment | CNN

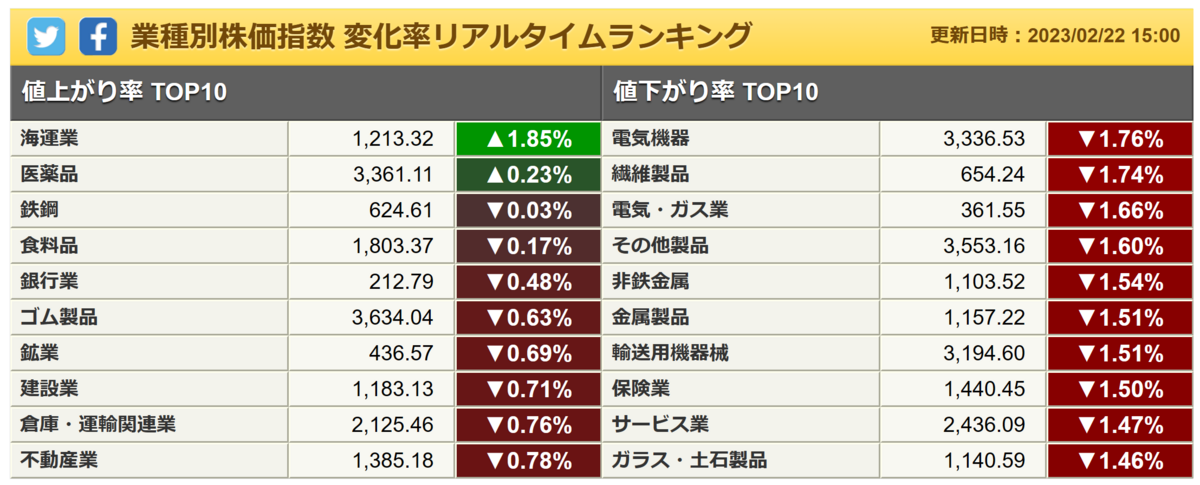

【業種】

【個別】

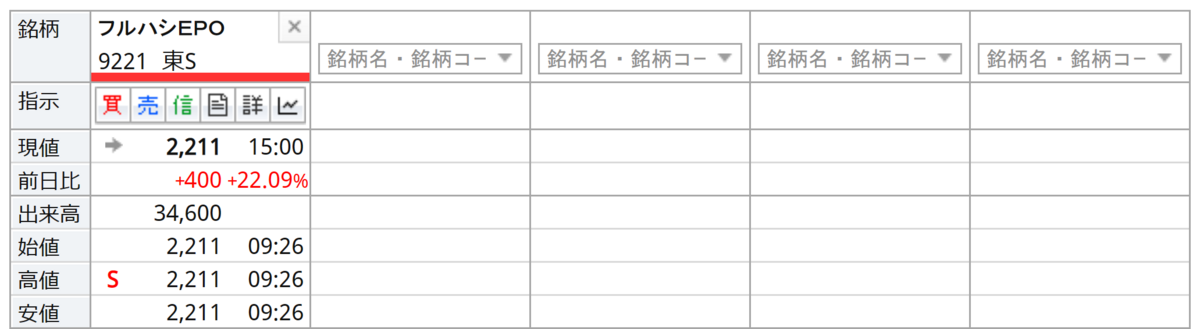

廃材リサイクルを手掛けるフルハシEPO(9221)が場中値つかずのストップ高比例配分になっています。

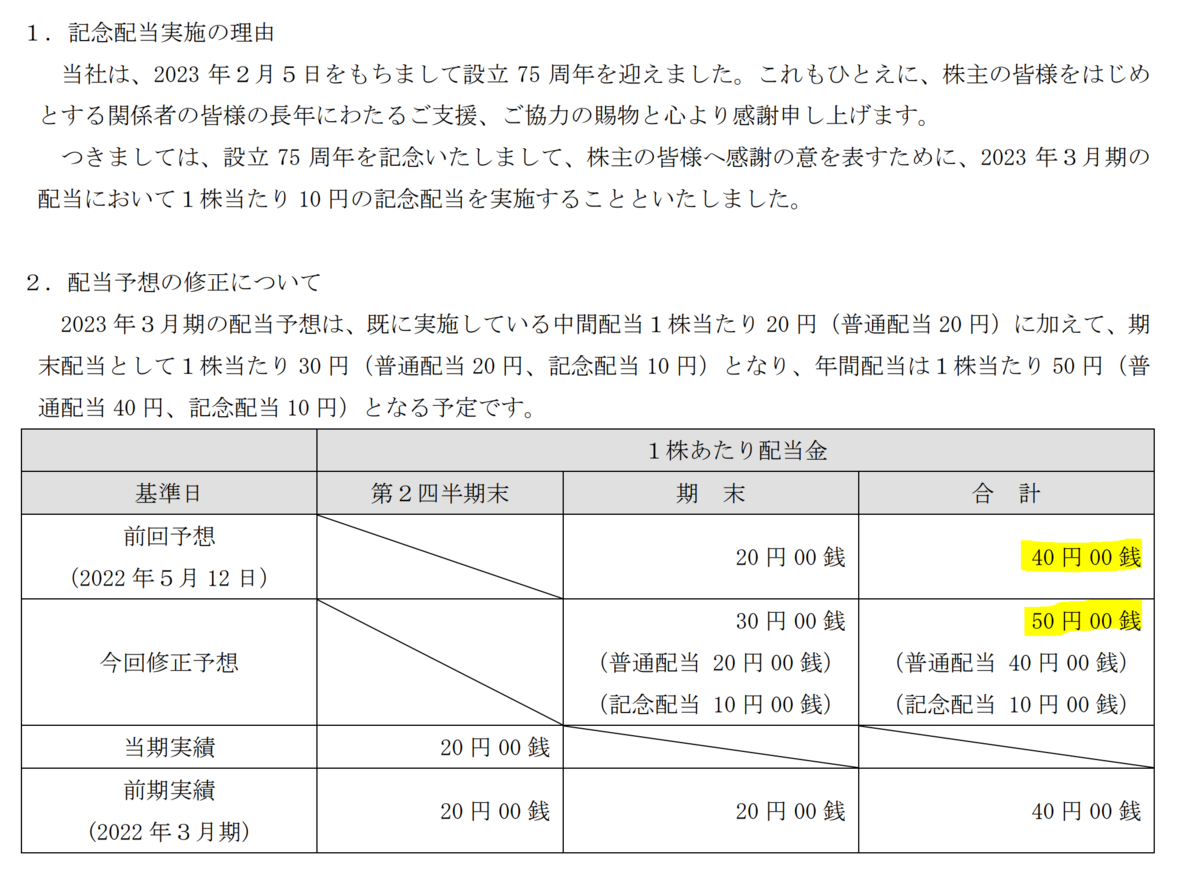

同社は設立75周年の記念配を実施することを発表し、年間配当を40円→50円に増配することを発表しています。

また、3月末を基準日とする1:2の株式分割も発表しています。

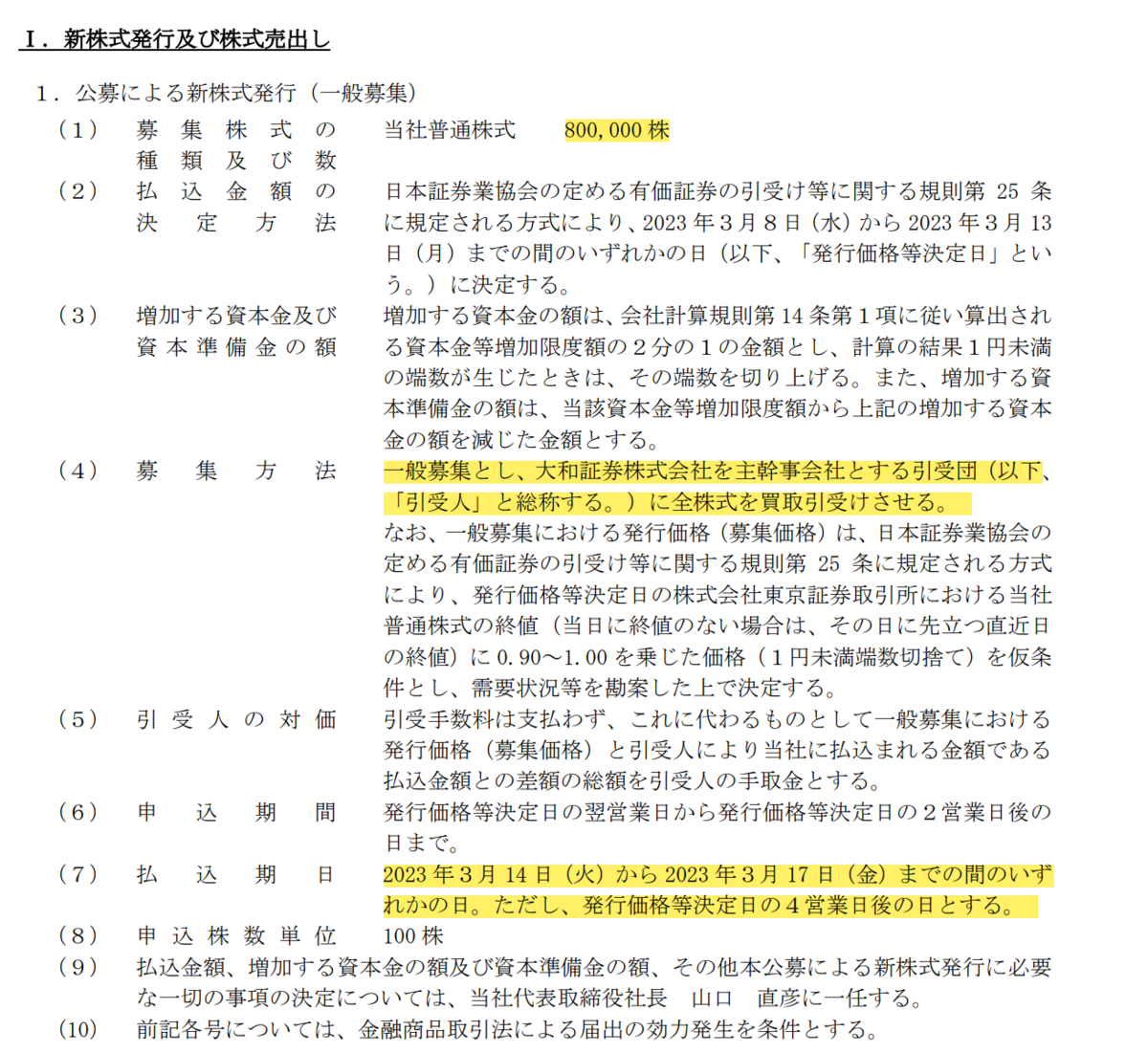

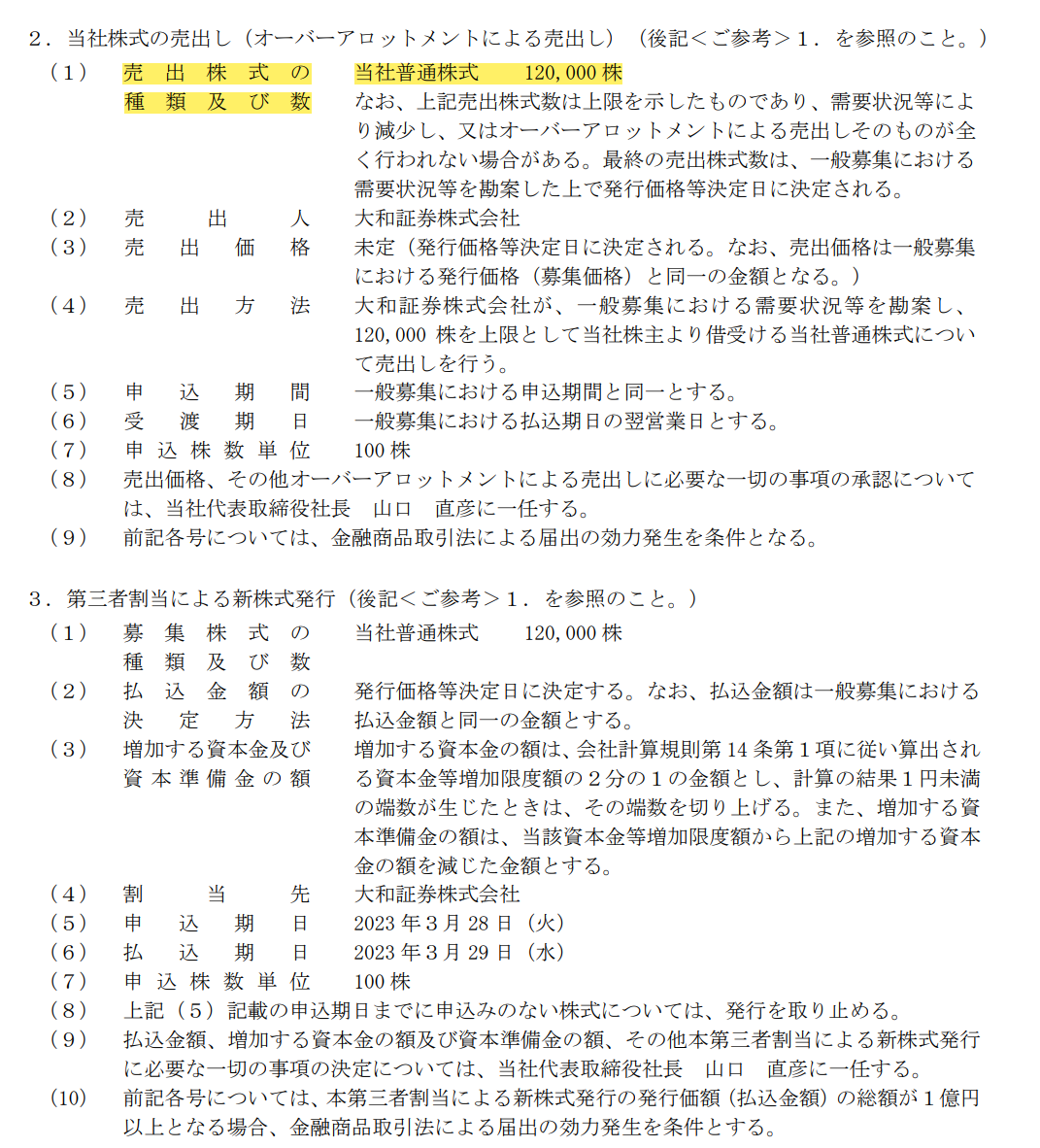

また、同社は、大和証券を主幹事とし、80万株の公募増資ならびに12万株を上限としたオーバーアロットメントによる売出しを発表しています。

今回の公募増資は最大18.5%の希薄化になりますが、市場は資金調達による設備投資の拡大が業績拡大につながると見ているようです。

同社は設立が1948年2月(昭和23年)で上場したのが2022年4月で、実に上場まで74年を要しています。

これまでは、時代に廃材リサイクルの業態が受け入れられてこなかったのが、現状は強烈な追い風が吹き始めています。

連結売上高利益率が43.35%と脅威の高収益性を実現し、売上高営業利益率も年々伸びていることがわかります。

貸借銘柄ではなく、時価総額も110億円程度なため、需給面では読みにくい銘柄ですが、時流に乗っていることは間違いなさそうです。

同銘柄は上記ブログが参考になると思います。

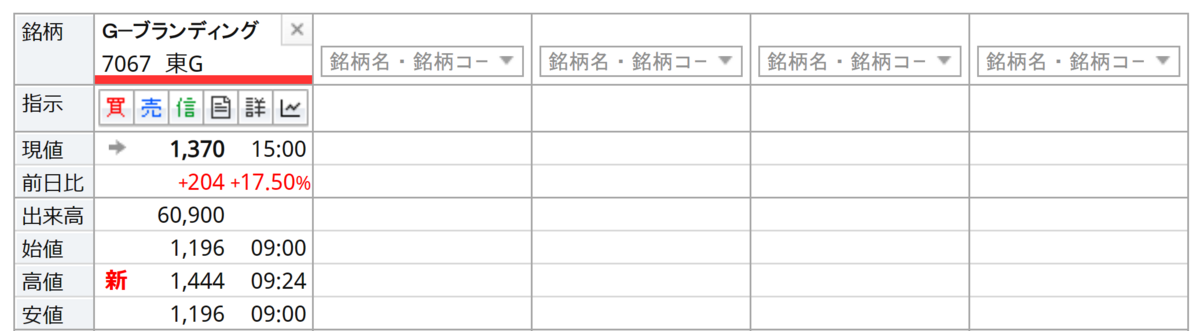

ブランディングテクノロジー(7067)が高騰し、昨年来高値を更新しています。

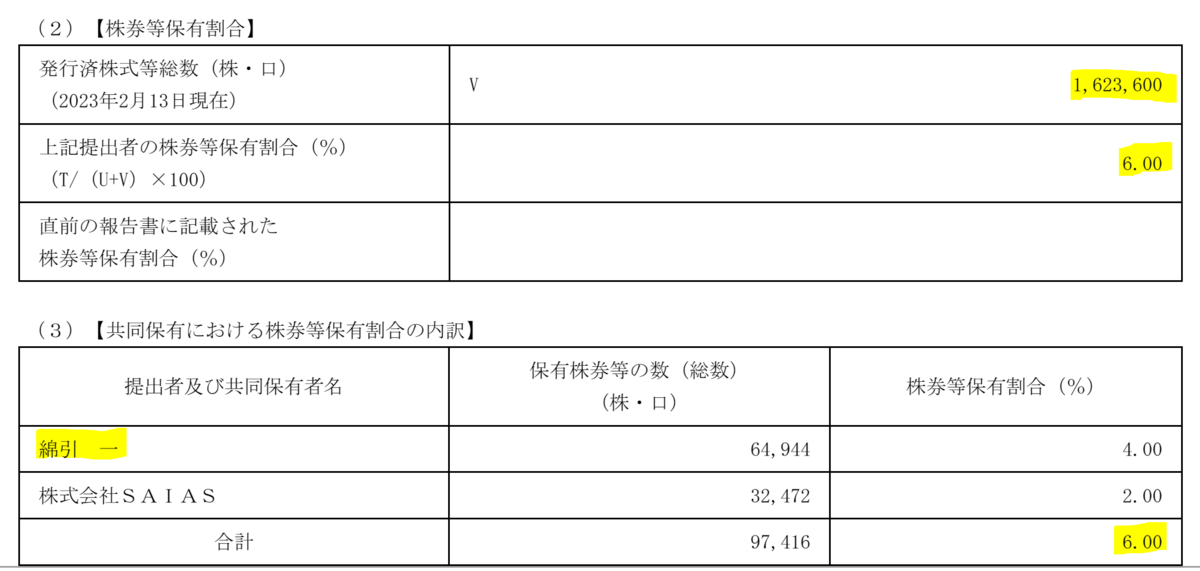

大量保有報告書によると、医療法人社団翔友会理事長の綿引一氏と共同保有者が6.00%を保有していることが公表されています。

綿引氏はシェアリングテクノロジー(3989)の筆頭株主としても知られており、需給思惑的な買いが入ったようです。

出来高が急増しており、意外高が続くかもしれません。

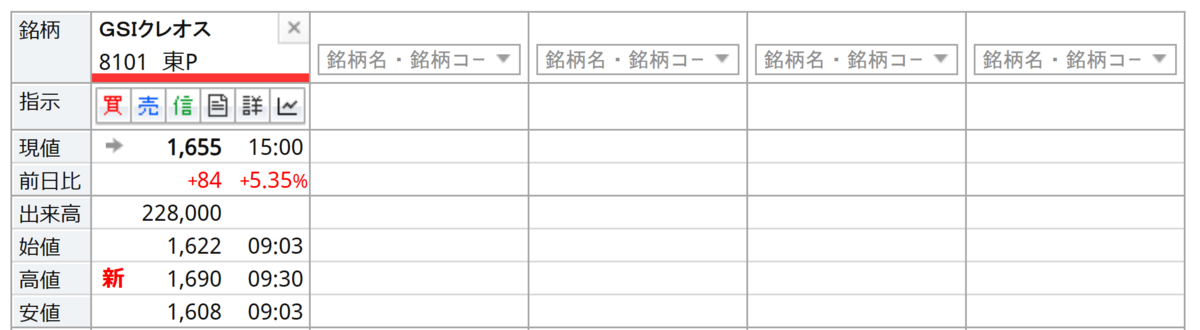

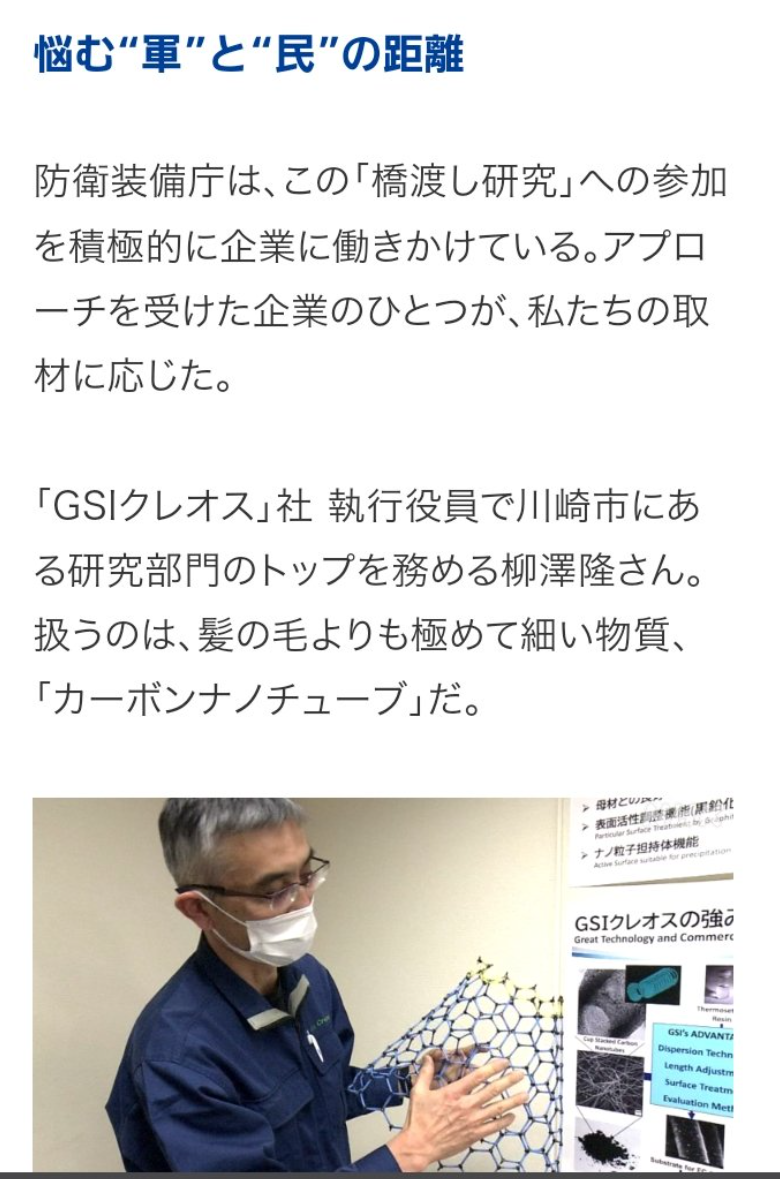

GSIクレオス(8101)が大幅高になり、22年ぶりの高値を更新しています。

同社はNHKの「ニュースウォッチ9」で紹介され、「急接近 防衛と民間企業」のコーナーで、防衛装備庁からアプローチを受けた企業とされています。

早期に本日高値を奪還すれば、防衛関連として青天井になるかもしれません。

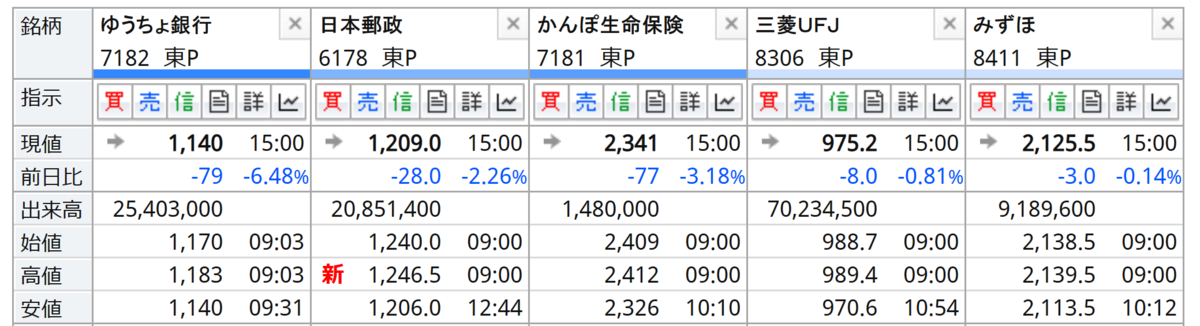

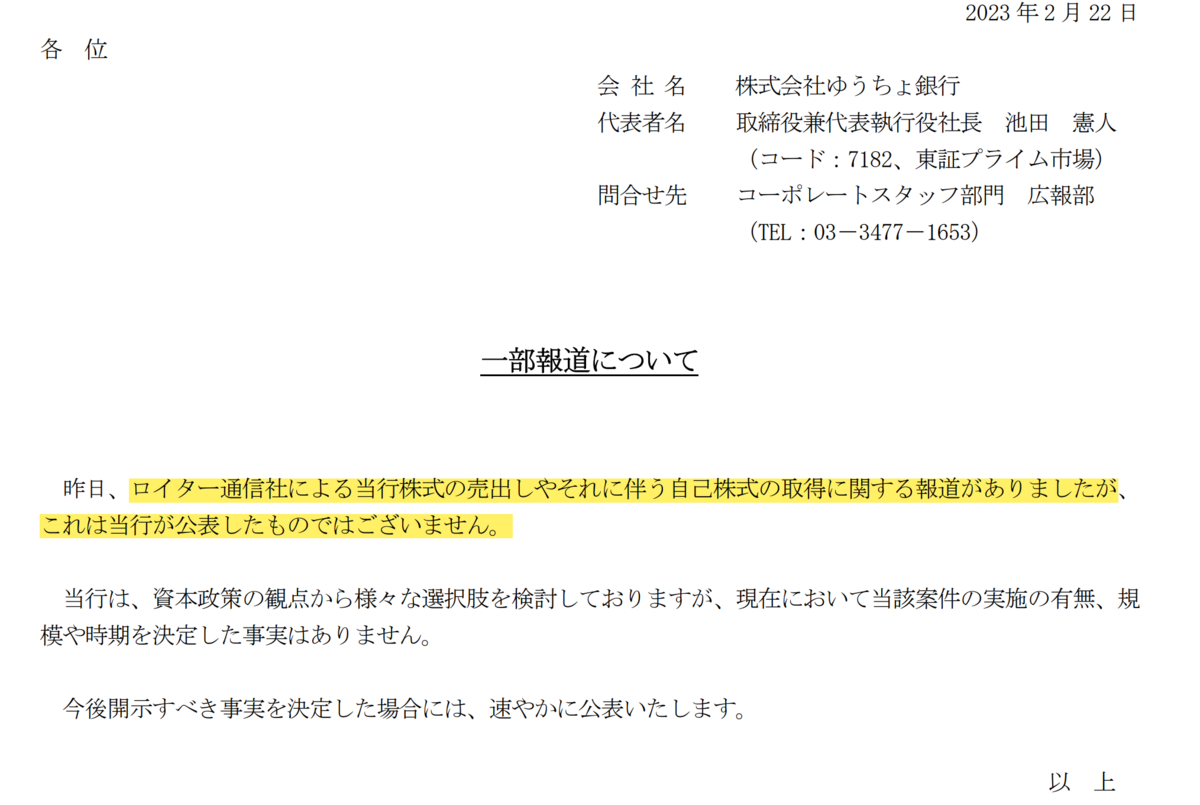

反面、ロイター通信において、日本郵政(6178)がゆうちょ銀行(7182)を売却すると報じられ、ゆうちょ銀行が急落しています。

報道によると売却規模は、ゆうちょ銀行の自社株買い分も含め、1兆2000億円程度となる可能性があるとのことで、かなりの大規模案件になります。

本日は、米長期金利が大幅上昇したにもかかわらず、三菱UFJ(8306)やみずほFG(8411)など他金融株も、換金売りを警戒したようで軟調になっています。

ゆうちょ銀行は決定事項ではないことを発表していますが、そもそも、ゆうちょ銀行は日本郵政が約89%の株を保有しており、プライム上場基準の流通株式比率35%をクリアしていません。

今回の売却はプライム上場基準をクリアするための措置であり、信ぴょう性もあると思います。

金融株は植田日銀新総裁体制の金融政策修正への思惑で物色される局面もあると思いますが、思わぬ爆弾も出てきたなというイメージです。

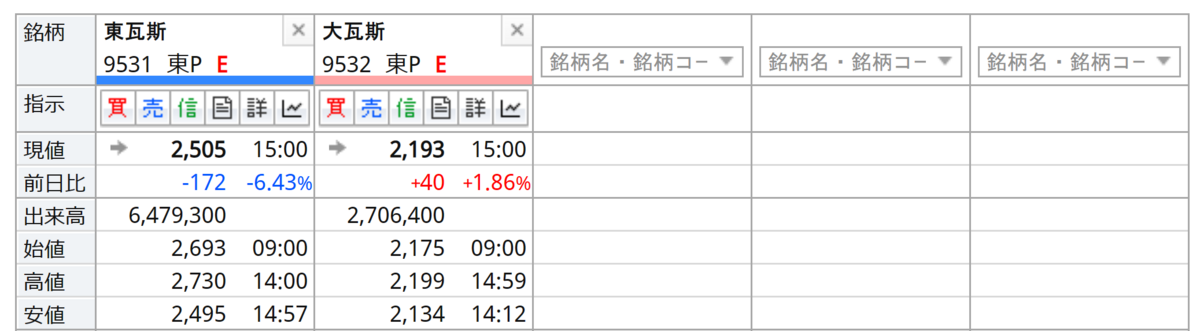

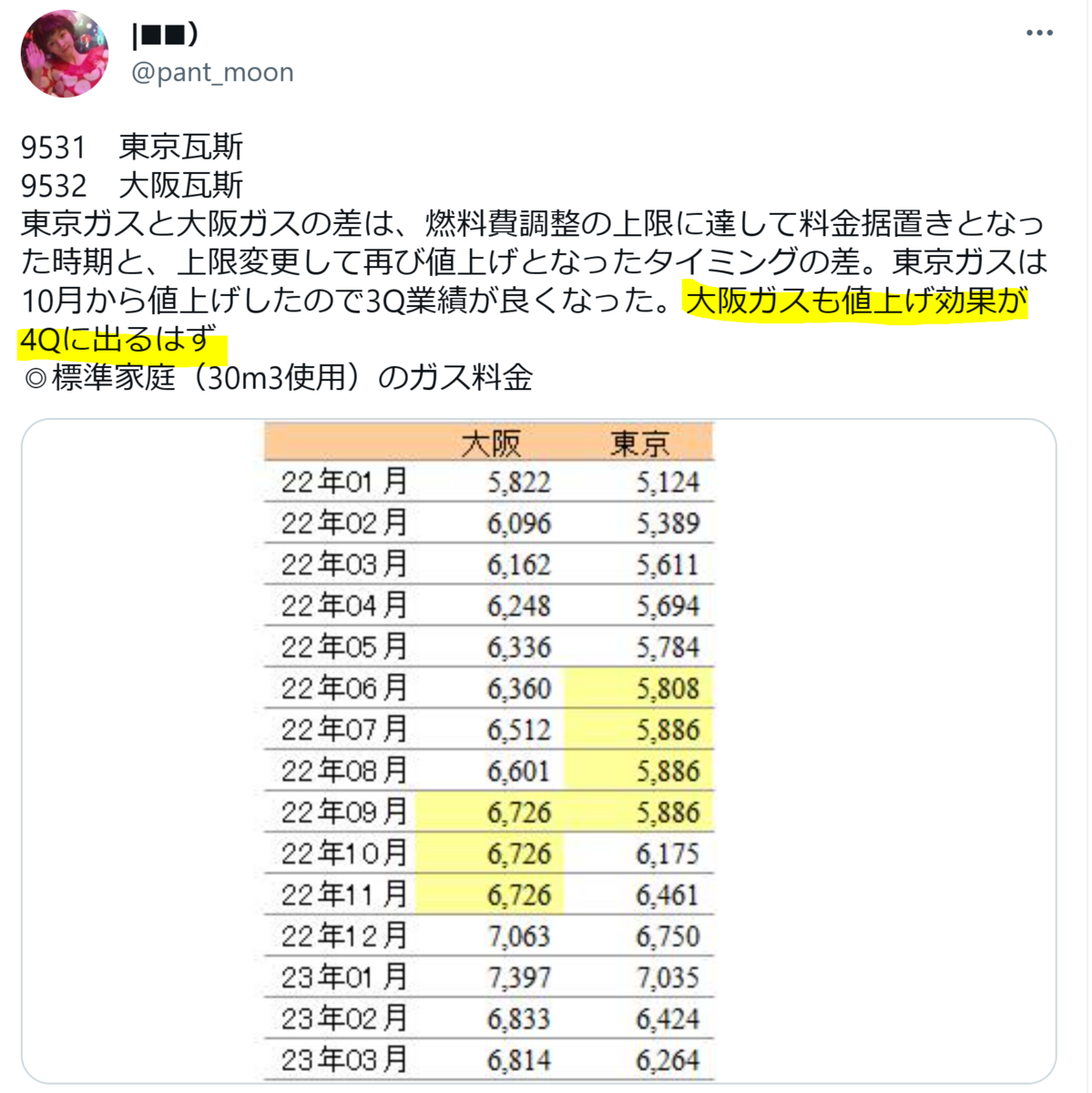

東京ガス(9531)が大幅安になっています。

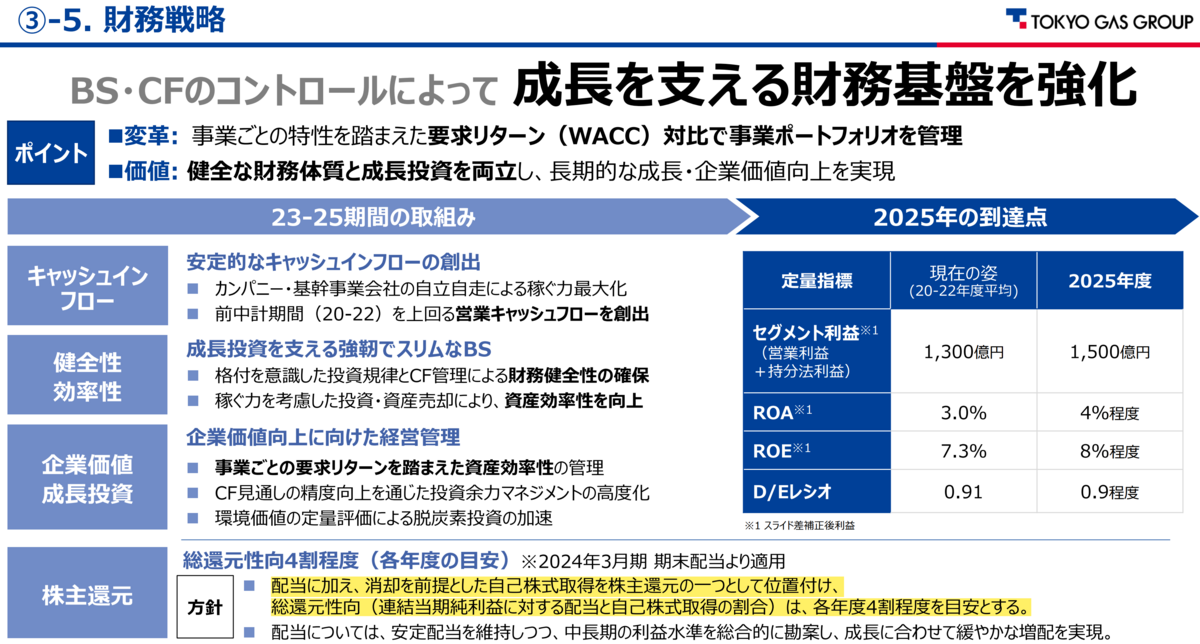

同社は中期経営計画発表と共に、従来5割程度としていた総還元性向を4割程度に引き下げています。

2021年9月には6割程度から5割程度に引き下げていましたが、今回さらに引き下げることになっています。

同社は1/31の上方修正で、株価は上昇していましたが、今回の措置で、その上昇分をそのまま吐き出した形になっています。

しかしながら、総還元性向の変更は2024年3月末配当から適用されるとのことで、今期末は大幅増配が見込まれると見る向きもあります。

加えて、4月には自社株買いも発表されるため、売りは続かないと思われます。

ちなみに、大阪ガス(9532)も値上げの効果で4Qは期待できると見る向きもあり、注目したいところです。

【テクニカル分析】

日経平均は大幅続落!

ギャップダウンからスタートし、下値支持線として期待された25日線(27376円)、75日線(27297円)、200日線(27268円)を割り込んできています。

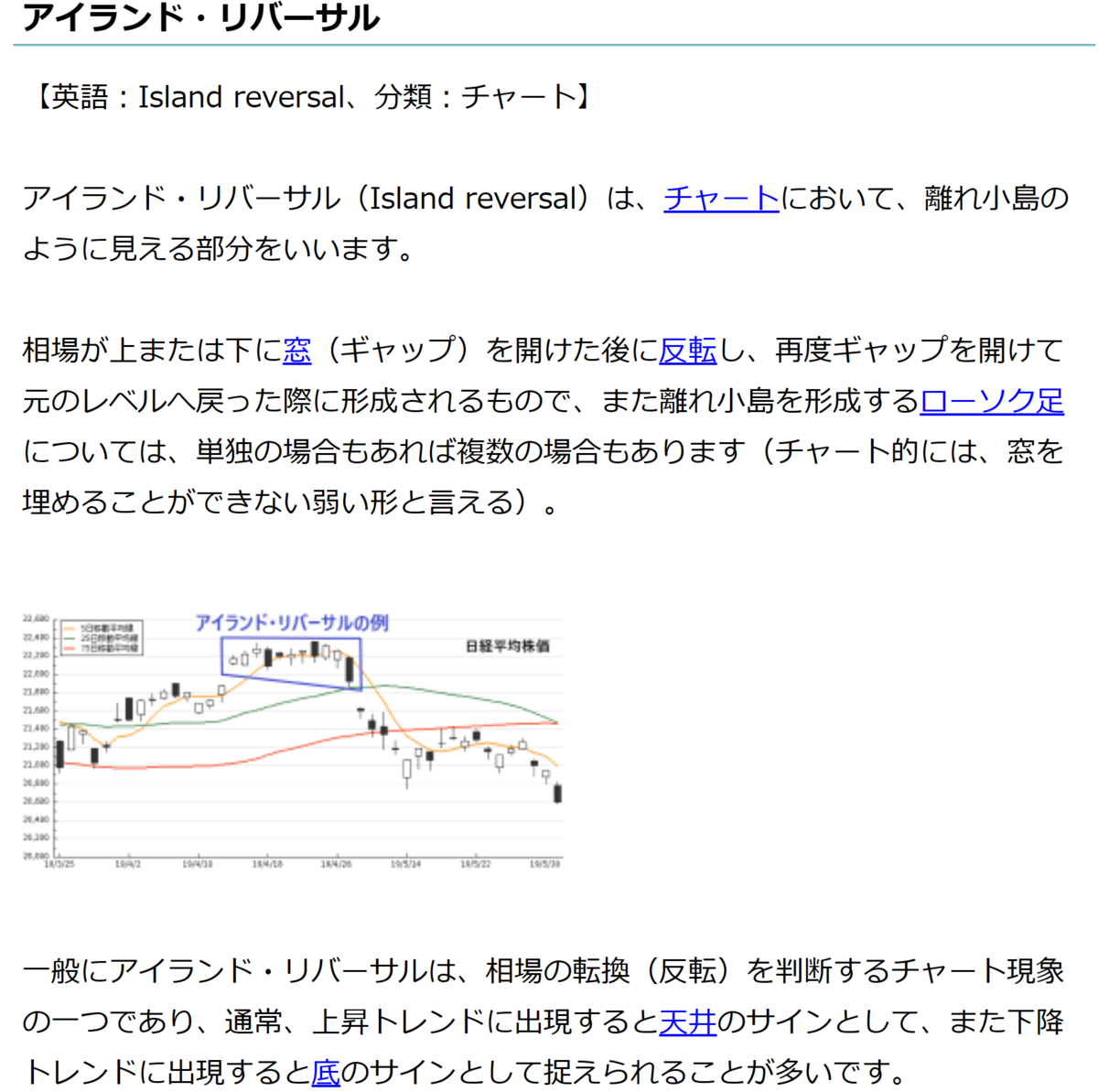

約1か月続いたレンジからのマドを開けての下落となり、トレンド転換となるアイランドリバーサルを形成している可能性があります。

2/22のナイトセッションの日経先物も27130円 +0円で戻ってきており、下落トレンド入りを否定するものにはなっていません。

格言の「節分天井・彼岸底」にもあるように、しばらくは買い方には不利な状況になるかもしれません。

急落があるかは別にして、「基本は戻り売り」のフレーズに入ったものと思われます。

【本日のトピック】

さて、2/21のNYダウは697㌦安になり、今年一番の下落を記録しています。

ホームデポやウォルマートなどの決算が悪く小売り関連が売り込まれたということもあるのでしょうが、一番大きな要因としては金利の上昇があげられます。

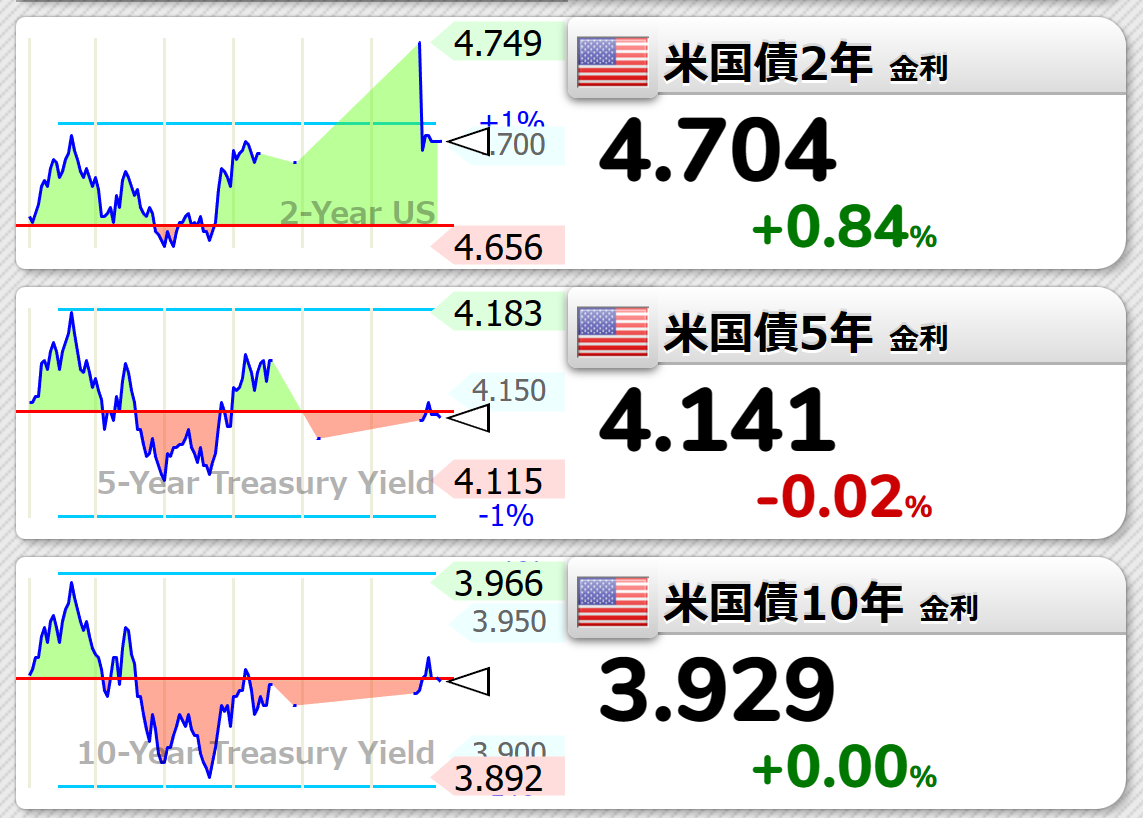

前日の2年国債の入札が不調に終わり、金利が急上昇し、10年長期国債も、一時3か月ぶりの高水準である3.96%をつけています。

前回のブログで長期金利が4.1%を超えていくような局面になれば、米株式市場は急落する可能性が高いこと指摘しましたが、今回の上昇は、あわやと思わせる動きになりました。

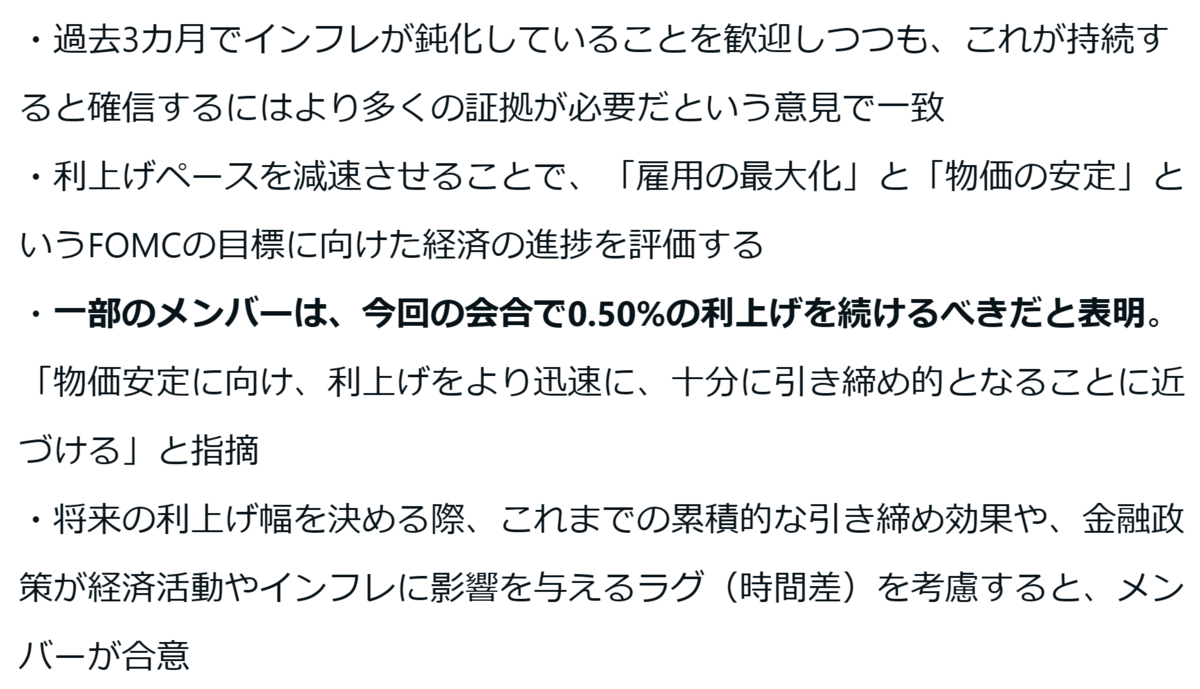

昨日のFOMC議事録は、2/1のパウエル議長の声明に、そったものでありサプライズはありませんでした。

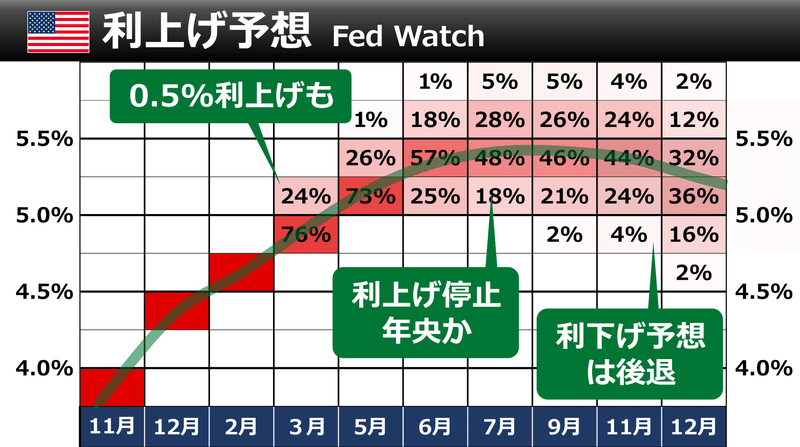

タカ派で知られるセントルイス連銀のブラード総裁は、早期の5.375%への利上げが必要と主張しましたが、5.375%は昨日の7月のピークレートとほぼ同水準で、マーケットが織り込んできています。

ブラード総裁にしてはマイルドな発言であったことから、債券市場も一息ついたというところだと思います。

しかしながら、議事録にもあるように、FRBはインフレ率を2%に押し下げることを目標としていて、米株市場にとってのベストシナリオである高いインフレ率を許容する「高圧経済」を指向したものではありません。

米国市場は、まだまだ見極めるステージにあると思います。

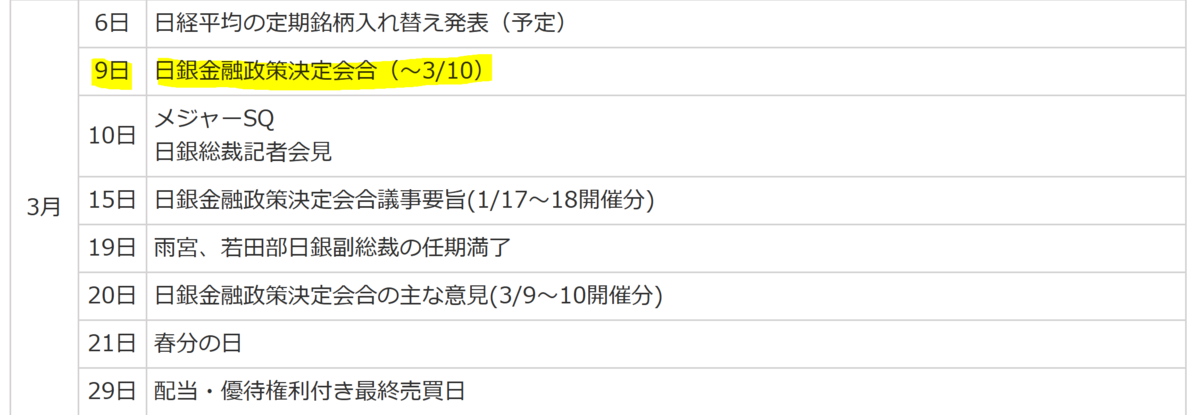

日本市場は、方向性が定まらない米国市場と共に、日銀の政策修正のありやなしやでも揺れています。

明日の植田次期総裁の所信聴取では、まだ正式に就任したわけではないので、市場の動揺につながる迂闊な発言はないと思われます。

しかしながら、個人的には、3月の日銀政策決定会合では、黒田総裁が、投機筋のウラをついて、何らかの政策修正をおこない露払いを行う可能性も否定できないと思っています。

いずれにしても、当面慎重に見定める局面と思います。