3/12の日経平均は29717.83円

+506.19(+1.73%)でした。

東証1部の騰落銘柄数は値上がり1243/値下り844。

売買代金はSQでしたので3兆6235億円になっています。

日経VIは22.01 -1.58(-6.70%)

業種別では、電気機器や金属製品、海運などが上昇している一方、電気・ガスや不動産、陸運などが下落しています。

個別では、SOX指数の大幅上昇を受けて、東京エレク(8035)、アドバンテスト(6857)など半導体関連が大幅高。 ソフトバンクG(9984)やエムスリー(2413)など値がさグロース株にも買いがはいりました。

その他、資本提携観測が報道された楽天(4755)と日本郵政(6178)も大幅高し、上方修正を発表した鎌倉新書(6184)もストップ高、同エンディング関連のはせがわ(8230)も12%近い上昇になっています。

反面、日銀政策決定会合を警戒してか、ファーストリテイリング(9983)が大幅安。東急不動産(3289)や野村不動産(3231)など不動産株が軟調。

大型株優位で直近IPOのColy(4175)やQDレーザー(6613)、アピリッツ(4174)なども売りに押されました。

SQ値は29282.41円

日経平均はSQ後、大幅に切り返しました。

上昇トレンド復活の試金石となる、25日線(29492.84円)を奪還し、2/16から続いていた下落トレンドに終止符を打っています。

ただ、モメンタムは裏腹に下落しています。

上昇トレンドに転換するためには、25日線上を維持し、パラボリックが陽転(29920円で陽転)モメンタムが一段上昇しゼロライン上をしっかりキープできるかがカギになりそうです。

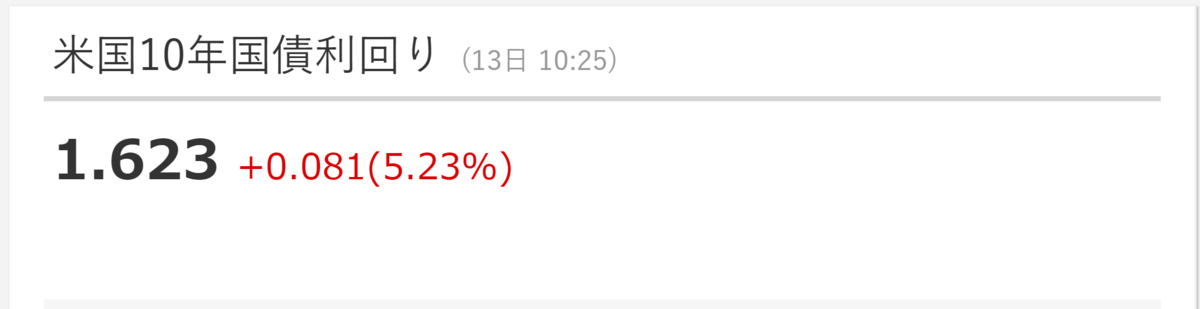

さて、米長期国債利回りが、再び1.6%を超えてきています。本日は米金利上昇の背景を書いてみたいと思います。

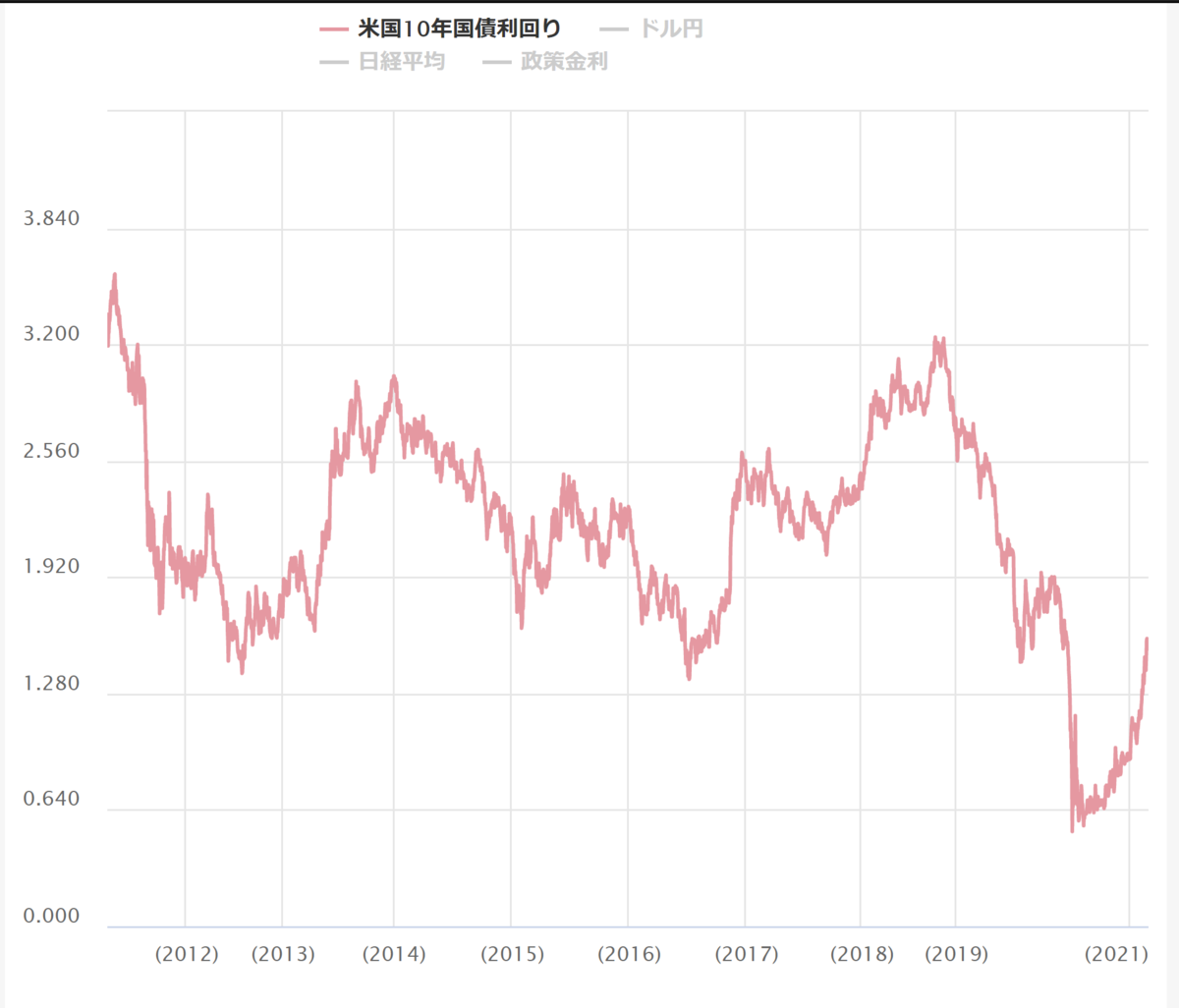

まず、上記は米国の新規住宅着工件数の推移ですが、2006年以来の高水準になっていることがわかります。

そして、住宅ローンの残高が、2008年のリーマンショックの水準を超えてきているようです。

したがって、MBS(Mortgage Backed Securities 不動産担保証券)の残高も積み上がってきています。

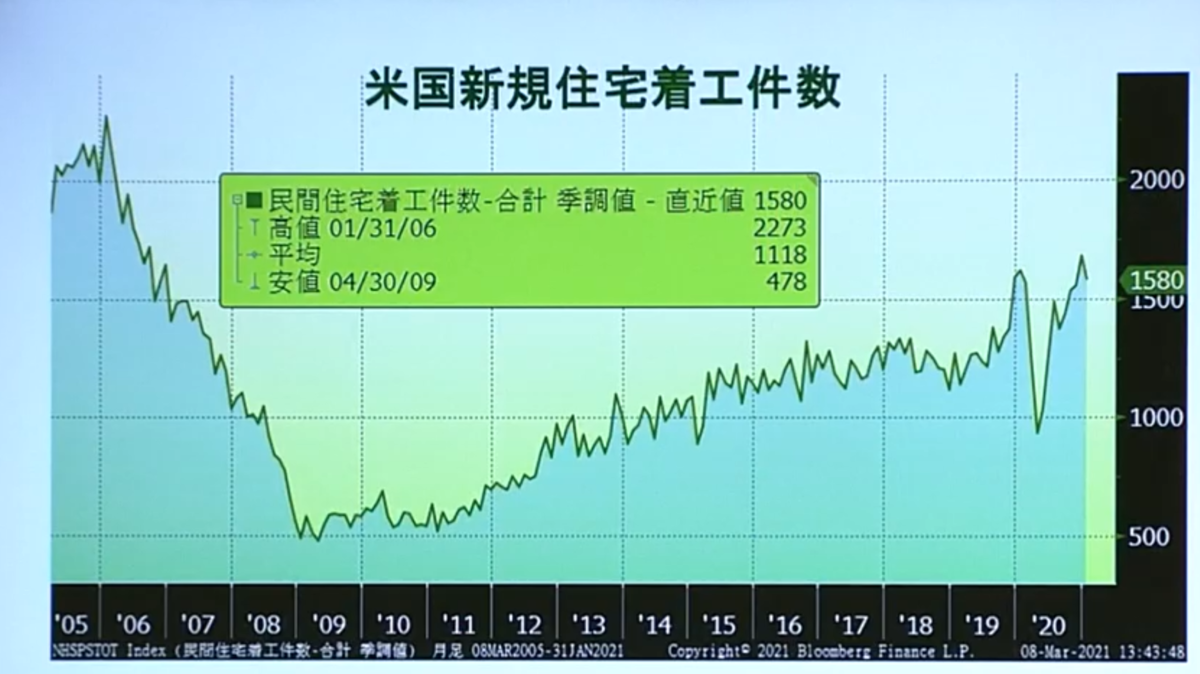

ところが、上記の通り、年初から長期金利上昇をうけてMBSのデュレーションが急拡大しています。

要は、金利が低下しているときには、住宅ローンの安い金利への借り換えがすすみますが、金利が上昇してくると借り換えがすすまず、ローンを継続保有することになります。償還期間が延びたMBSの値段は下がります。

MBSの投資家は、損失の穴埋めのために、長期国債を売って帳尻をあわせようとします。そして、この長期国債の売却が更なる金利の上昇につながっているということです。

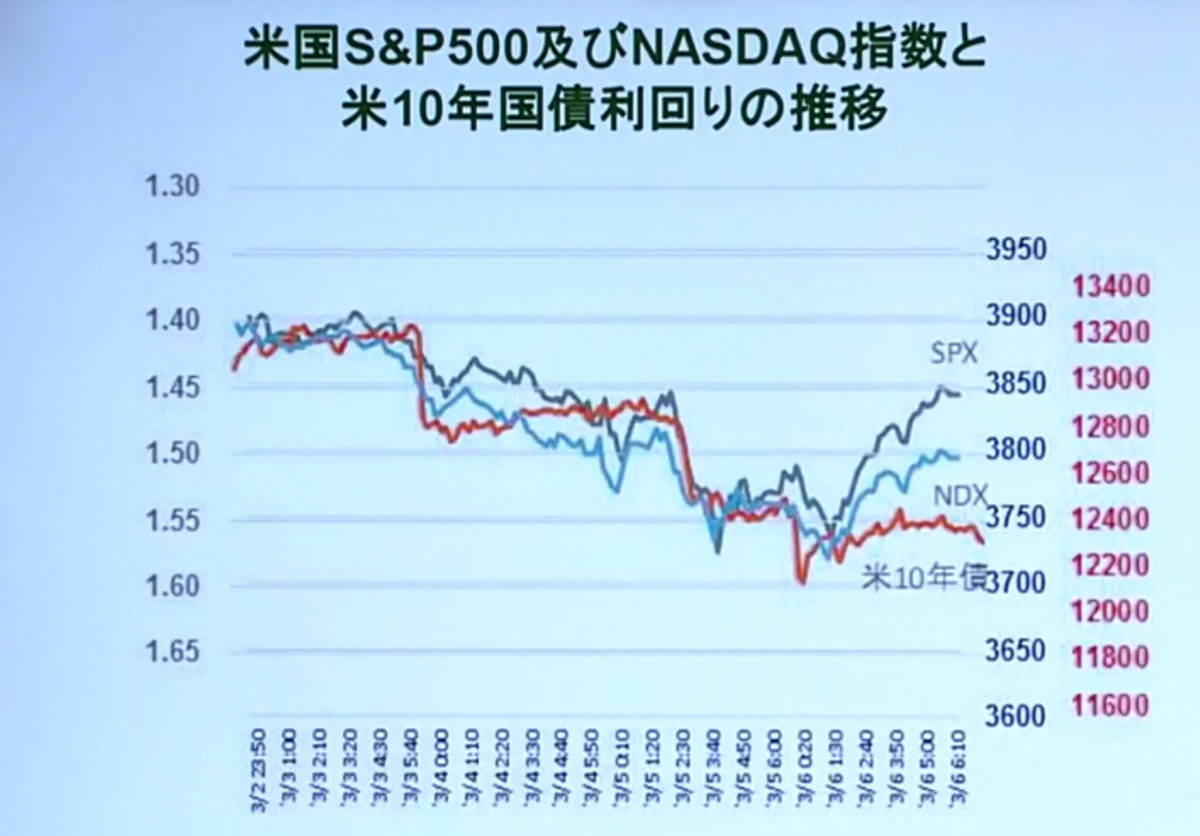

そして、ご存じの通り金利の上昇は株価にも大きな影響を与えます。

上記のように、長期金利が上昇したときには、S&P500よりNASDAQのほうが下落が大きいことがわかります。

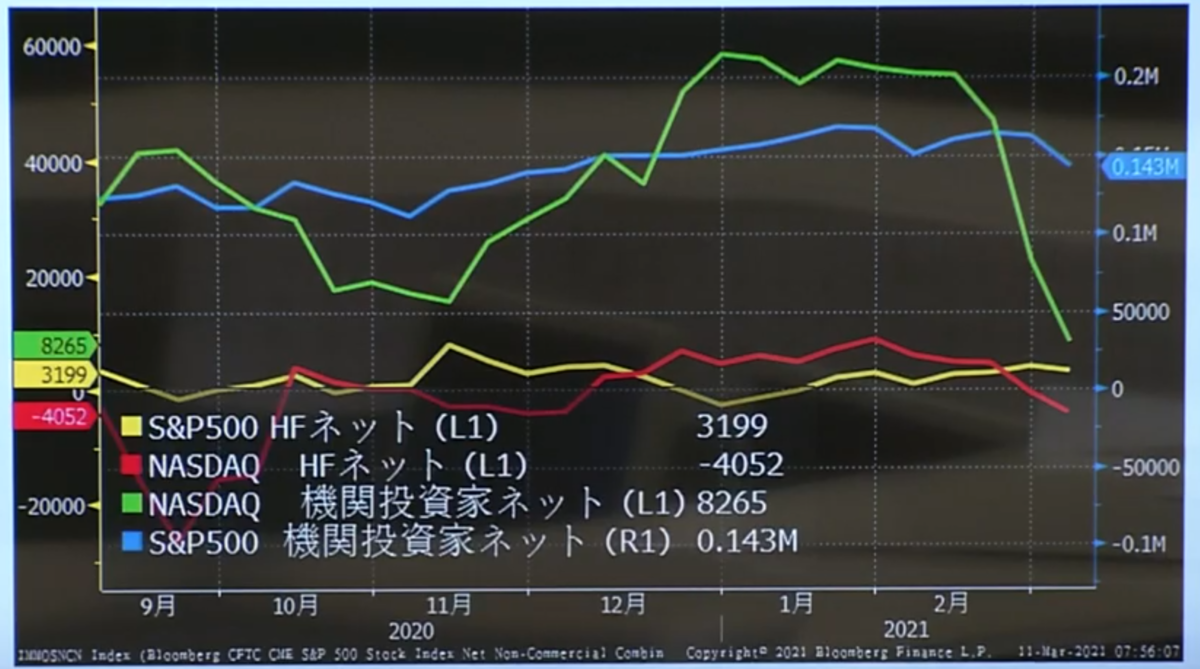

上記をみると、NASDAQを売っているのは、短期志向のヘッジファンドではなく、長期志向の機関投資家であることがわかります。(緑線)

なぜ、機関投資家が売るのか?

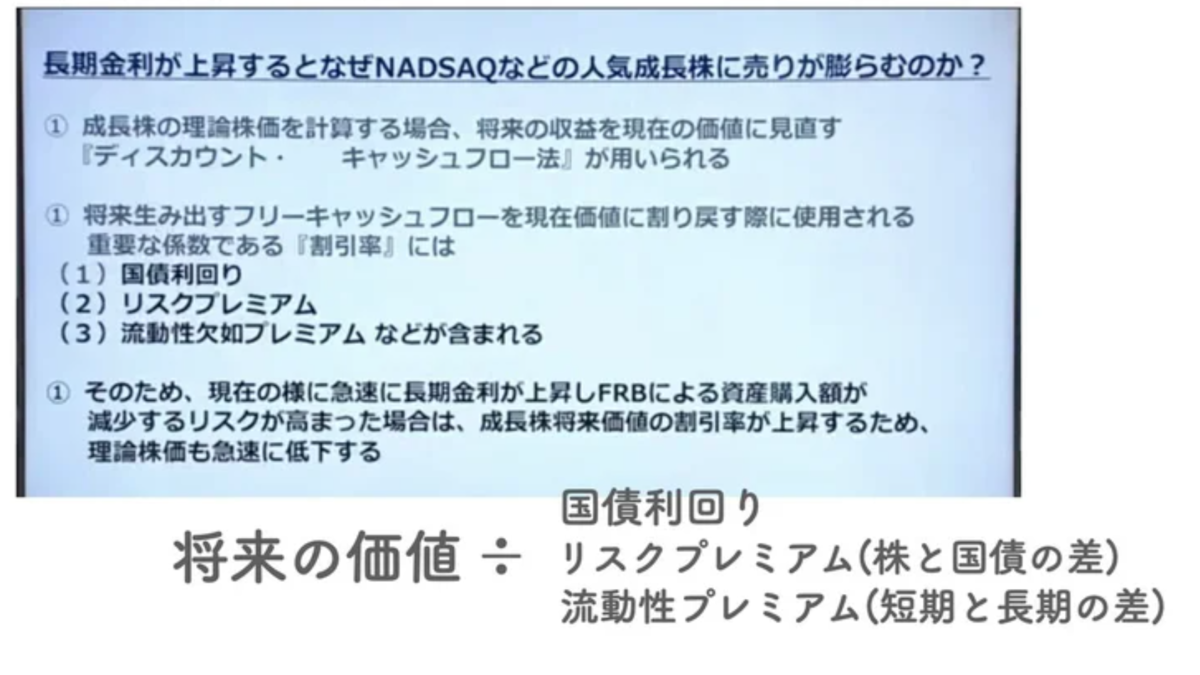

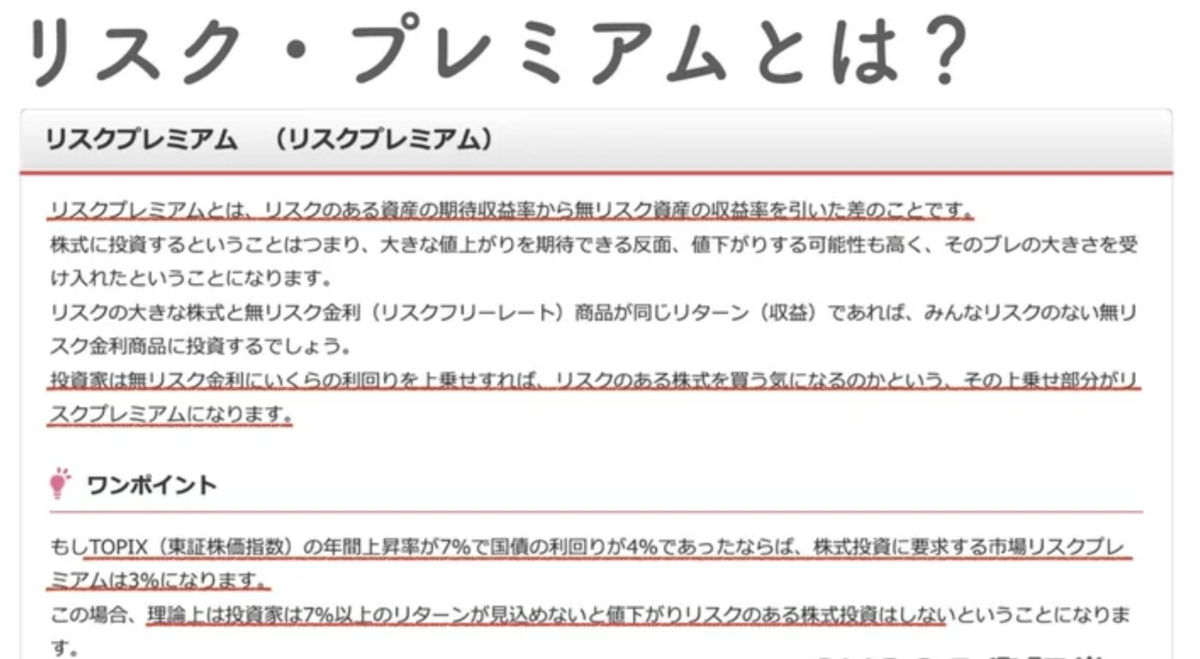

機関投資家は上記のとおり、DCF法(ディスカウント・キャッシュフロー法)を用いて、保有資産の理論価格を算定します。

したがって、将来の見込み利益を織り込んでいるPEGレシオの高いグロース成長株は、金利が上がると理論価格が急激に下がるため、機関投資家の売却の大義名分になり、MBSや長期国債の穴埋めに使われているということです。

そして、こうした背景が、グロース成長株が多く組み入れられているNASDAQがS&P500より売られている理由になっていると思われます。

では、いつまでこの状況が続くのか?

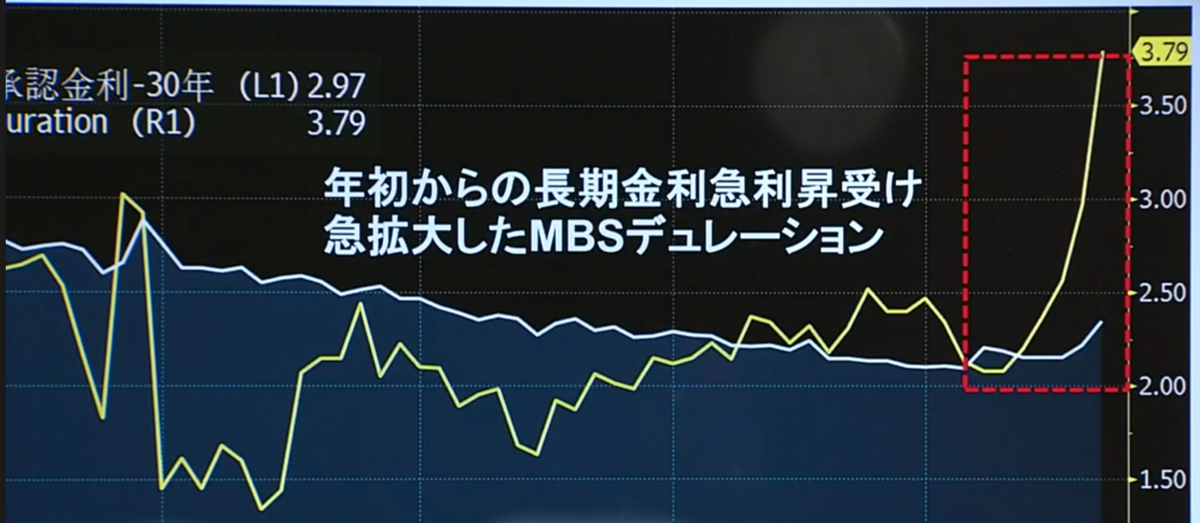

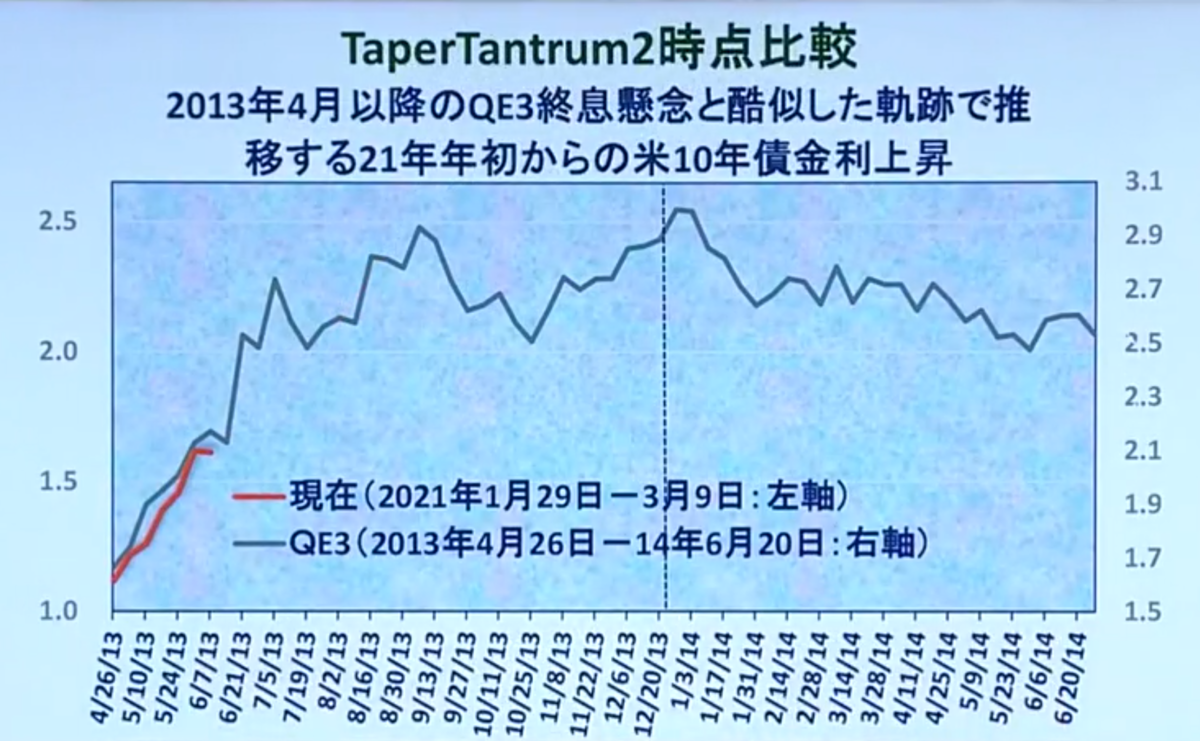

上記のように、今回の金利上昇は2013年4月以降の、バーナンキショックがおこった時期の金利上昇と酷似していると言われます。

仮に同じサイクルが当てはまるとするならば、まだ金利上昇は継続し、落ち着くまで、あと3か月くらいはかかることになります。

米国も日本も、しばらくは、グロース成長株は苦戦が続く可能性があると感じています。

明日から旅行にいくので、月曜に書く予定の3/16(火)のブログは更新が遅くなるかお休みするかもしれません。

m(__)m