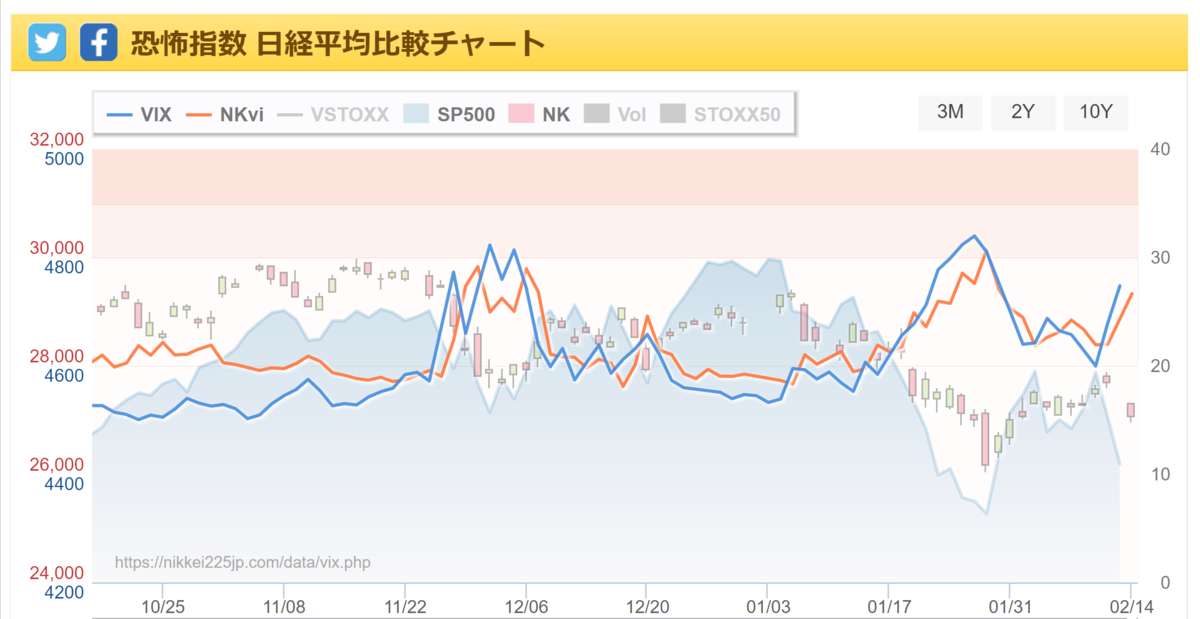

2月14日(月) 相場概況

東証一部の騰落銘柄数は値上がり507/値下がり1606

騰落レシオ(25日) 97.98%

空売り比率 45.5%

売買代金 東証一部 3兆1992億円

マザーズ 1653億円

業種

個別

OLC(4661)が上場来高値を更新し、原油高を背景に、INPEX(1605)が昨年来高値を更新しています。

インフレを材料に非鉄金属が買われ、住友金属鉱山(5713)が昨年来高値を更新し、東邦亜鉛(5707)も急騰しています。

業績見通しを大幅に引き上げた富士石油(5017)が大幅上昇になり、減益から一転増益発表をしたゲオHD(2681)も急伸しています。

市場予想を上回る上期決算を発表したパン・パシフィック・インターナショナル(7532)が大幅続伸し、上方修正と増配が好感された飯野海運(9119)はストップ高まで買われています。

反面、ハイテクグロース株は軒並み売り込まれ、村田製作所(6981)やキーエンス(6861)などは、特に大きな下落になり、レーザーテック(6920)やソフトバンクG(9984)、エムスリー(2413)など個人に人気の高い銘柄も大幅安になっています。

ラクス(3923)やシスメックス(6869)などは、決算を材料に大幅下落になり、今期大幅減益を発表したセレス(3696)もストップ安まで売り込まれています。

中小型株でも、決算が失望を呼んだ銘柄は、容赦なく売り込まれ、HENGE(4475)やAI inside(4488)、湖北工業(6524)などはストップ安まで売られています。

日経平均は大幅反落!

大きなマドを開けて急速に下押す動きになり、短期線の5日線(27377円)も下回ってきています。

日銀のETFの買いが701億円入ったからか、27000円は上回って終わっていますが、本日開けた大きなマドを早期に埋める動きがでないと、2/10の27880円が戻り高値となり、「下値模索のフェーズ」にはいることになります。

すでに、好決算が発表になっても、売り込まれる銘柄が散見されていて上値は重い動きになっています。

中期的な下落トレンドが継続している以上、いずれ 1/27の26044円を割り込んでくる可能性もあり、特に外国人が多く保有するハイテクグロースは注意が必要と思います。

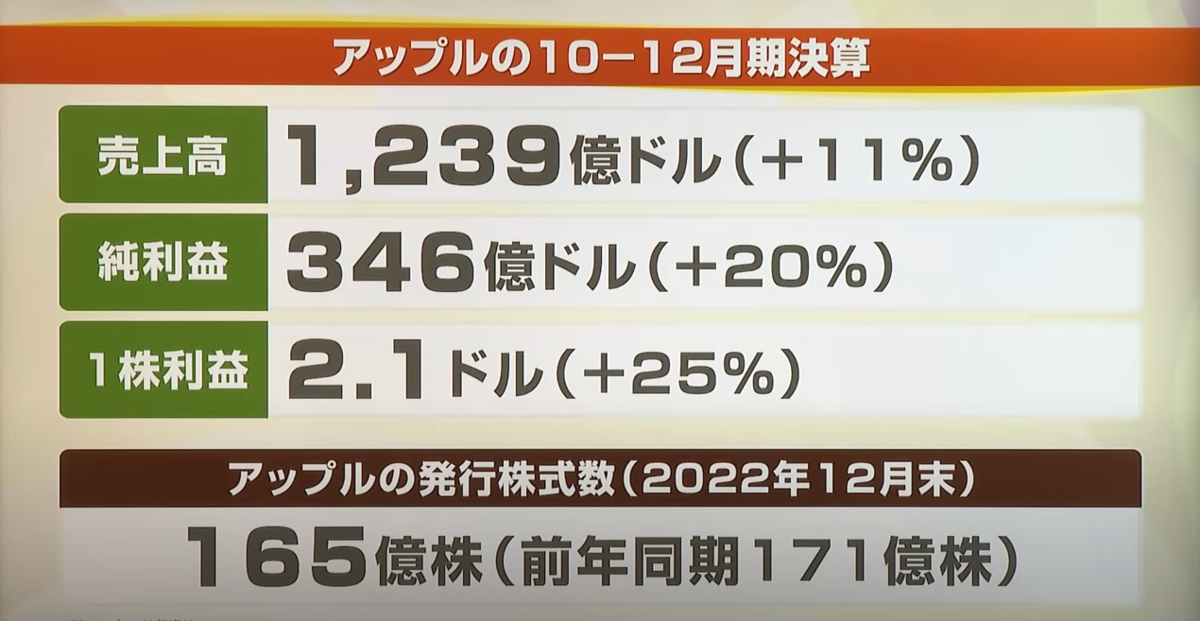

さて、上記は、世界最大の時価総額をほこるアップルの10-12の決算数字です。

これをみると、純利益の伸びが+20%であるのに対し、1株利益の伸びは+25%になっていることがわかります。

そして、アップルの発行株数は、1年前の171億株から6億株も減少し165億株になっています。

これは、約10兆円以上の自社株買いをおこない、利益剰余金を増やさず、資本を増やさない戦略をとっているため、1株利益の伸び率が上昇していると推測できます。

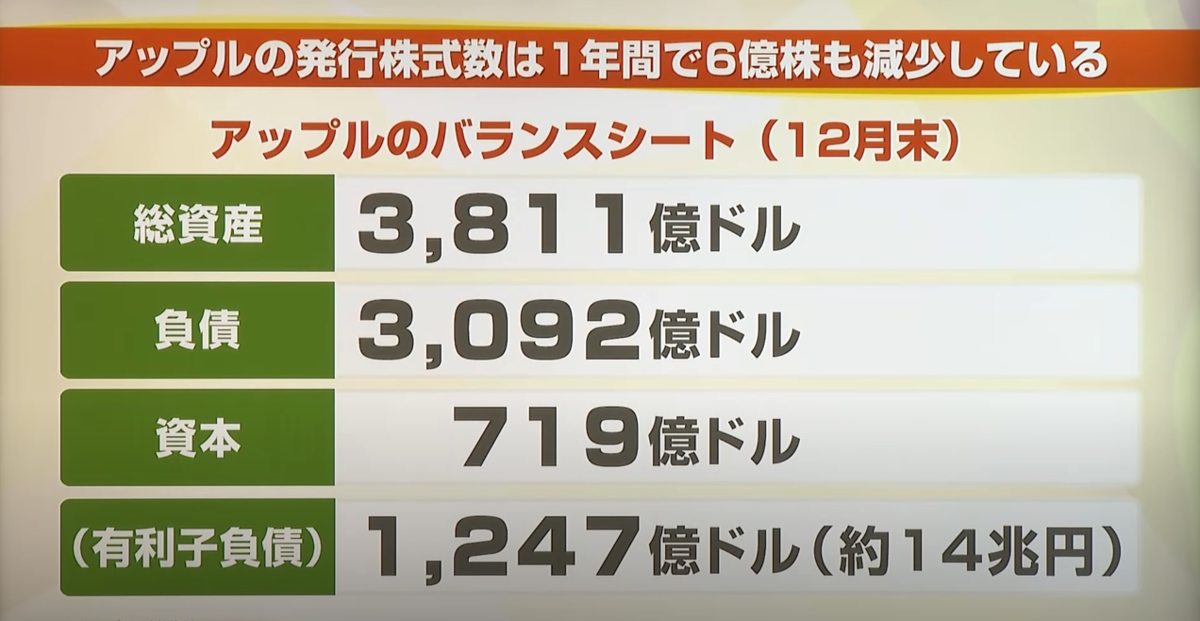

一方で、アップルのバランスシートをみると、巨額の自社株買いの影響で、資本より負債のほうが、はるかに大きいことがわかります。(特に有利子負債は14兆円にもおよんでいます。)

通常、日本企業で考えれば、アップルのように巨額の利益があがる場合は、ファナックやキーエンスのように、たいがい無借金で、自己資本比率も90%をこえるようなケースが多いと思います。

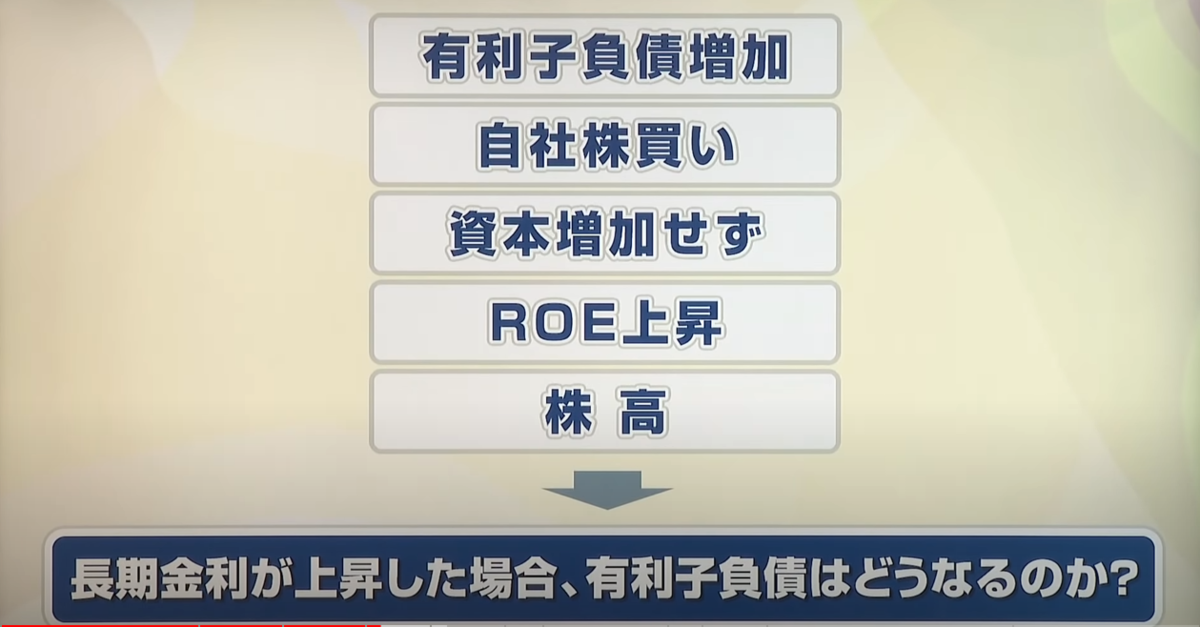

つまり、アップルは、有利子負債を増加させる一方で、自社株買いで資本を押さえるレバレッジを効かせるやりかたで、大幅なROE上昇につなげていることがわかります。

こういった構図が、米株の上昇の要因になっていることは確かです。

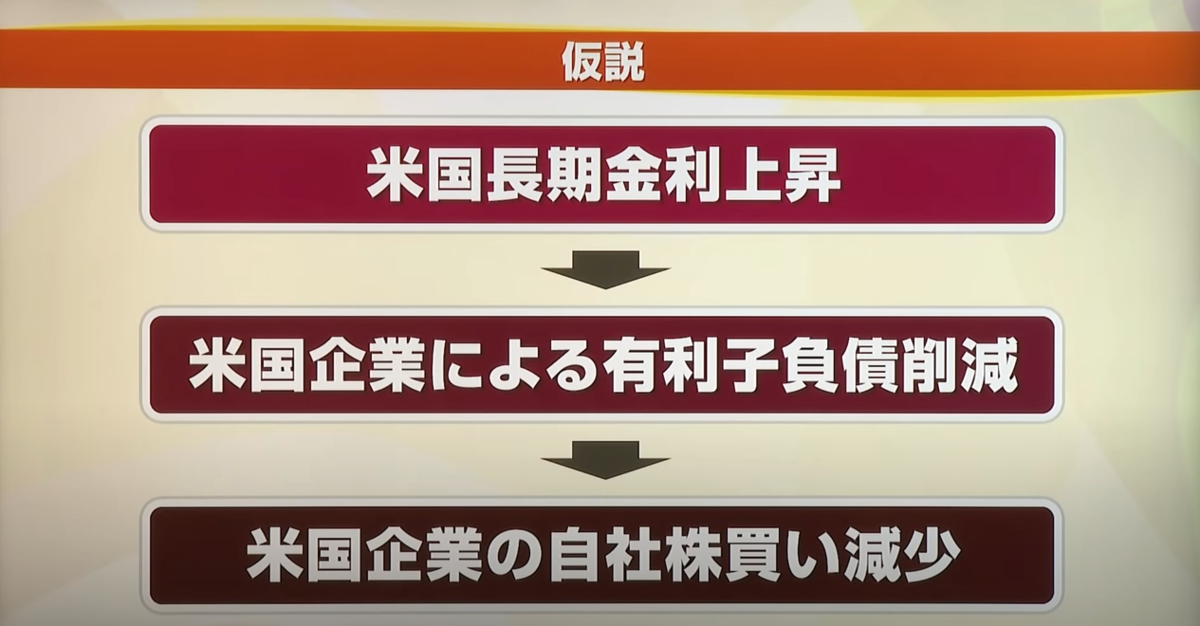

ところが、米国はインフレ抑制のため、金利の上昇にまったなしの状況においこまれています。

金利が上昇してくれば、有利子負債の削減にはしる企業もでてきます。

そうなれば、自社株買いが減少してくることが予想されます。

景気のリセッションにならなくても、米株のパフォーマンスが落ちる可能性があることには注意が必要です。

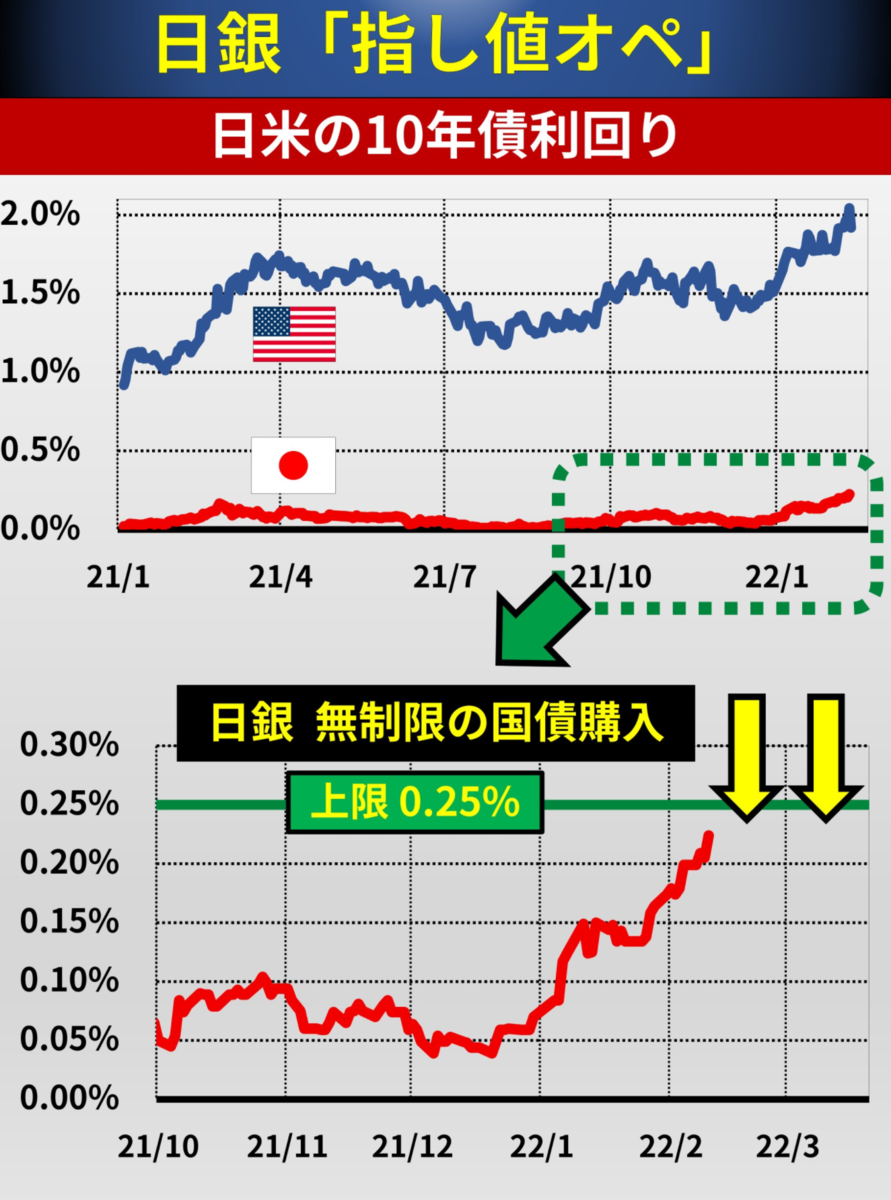

それに対して、先日 日銀は「指値オペ」をおこなうことを通知しました。

金利抑制のため、10年長期国債を0.25%の金利で無制限に買うというもので、いわば、当面「日本の長期金利は0.25%より上昇することがない」ということに、日銀がお墨付きを与えたようなものです。

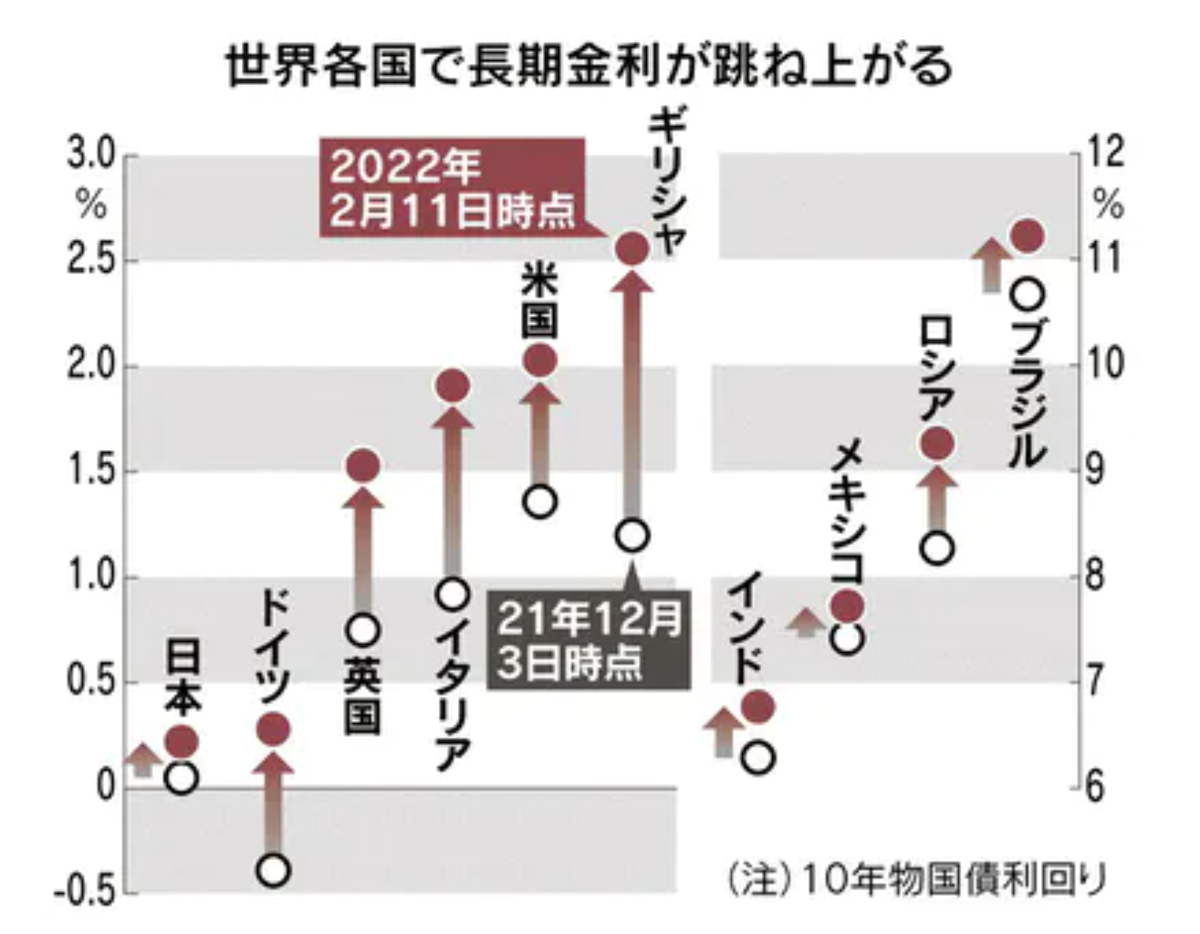

今や、世界の長期金利は跳ね上がる動きになってきており、日本が最も低金利になっていることがわかります。

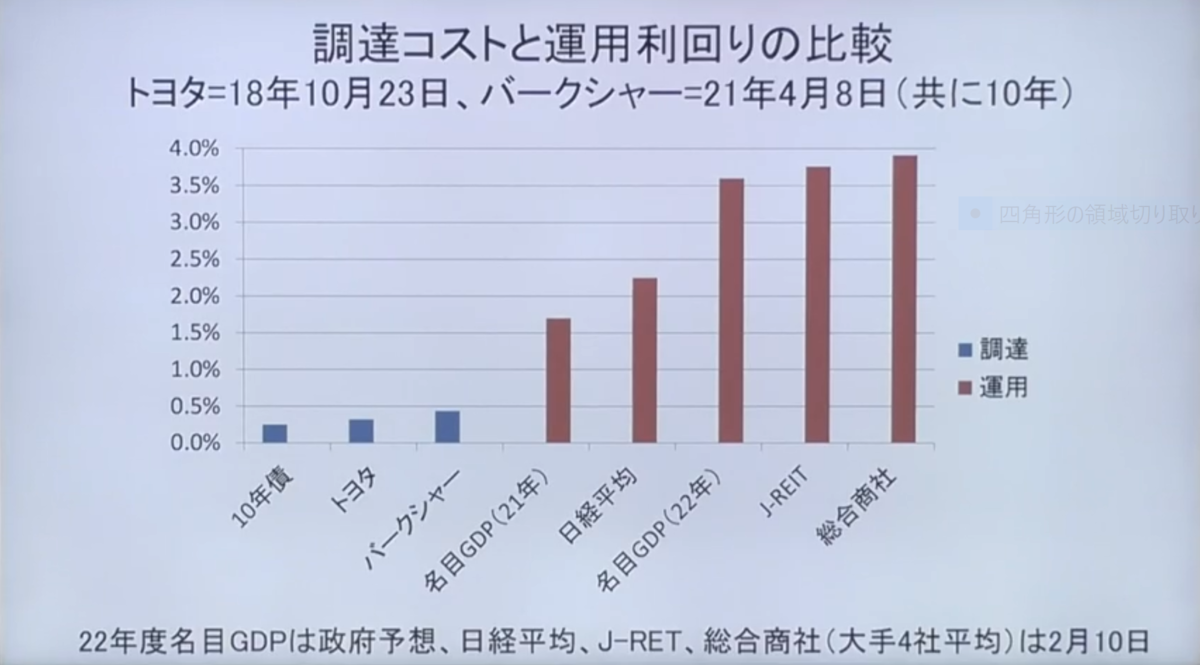

ウォーレン・バフェット率いるバークシャーは、0.5%にもみたない金利で資金調達し、約5%の配当利回りになる5大商社株で運用しています。

今後、海外投資家による、日本での資金調達、および投資は広がってくると思われます。

そういった、ビジネスをなりわいにできる、メガバンクや大手証券にはチャンスが広がるでしょう。

海外資金による不動産投資も積極化しやすい環境ですので、大手不動産株などもチャンスでしょう。

私が「日本株のパフォーマンスが米株を凌駕する可能性を秘めている」と思う理由はここにあります。

ところが、その流れに水を差しているのが岸田内閣です。

先日も、岸田内閣のブレーンと言われる原丈人氏は、ブルームバーグのインタビューに上記のようなことを述べています。

このような、知能知識の不足、あるいは株主への分配が消費につながることを、一切触れない悪質な誘導を妄信している岸田内閣が、少しでも、まともに「日本経済のあるべき姿」ついて聞く耳を持ってもらえるなら、日本株のパフォーマンスも劇的に向上するのではないかと思います。