6月27日(月)

【相場概況】

東証プライムの値上がり銘柄数1298/値下がり銘柄462

騰落レシオ(25日) 96.55%

空売り比率 42.3%

売買代金 東証プライム 2兆6990億円

東証スタンダード 856億円

東証グロース 1406億円

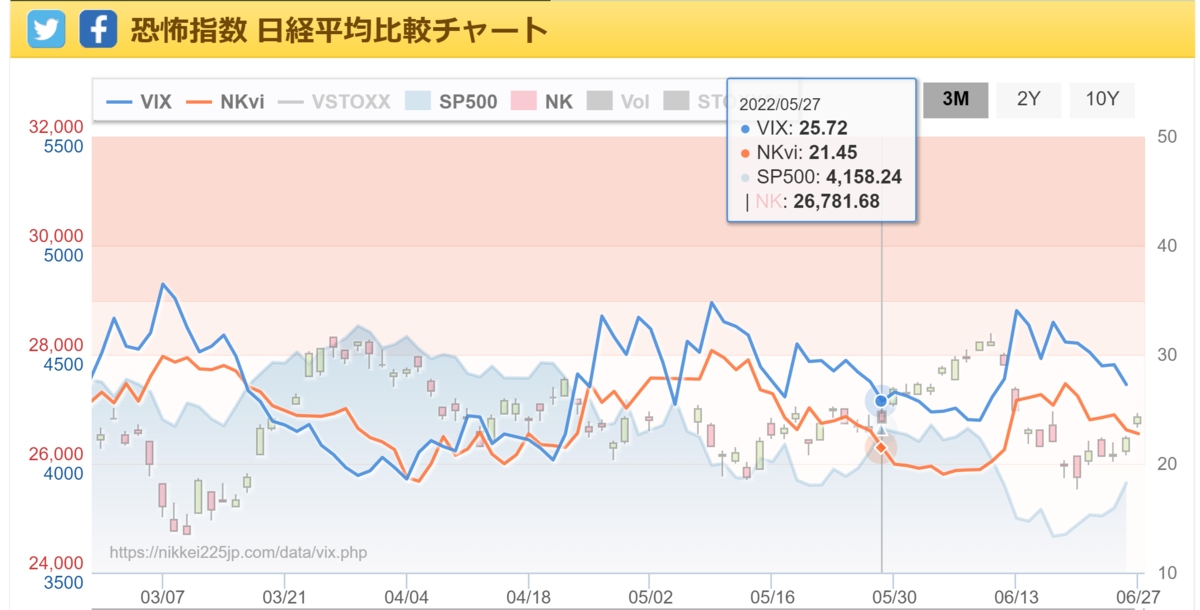

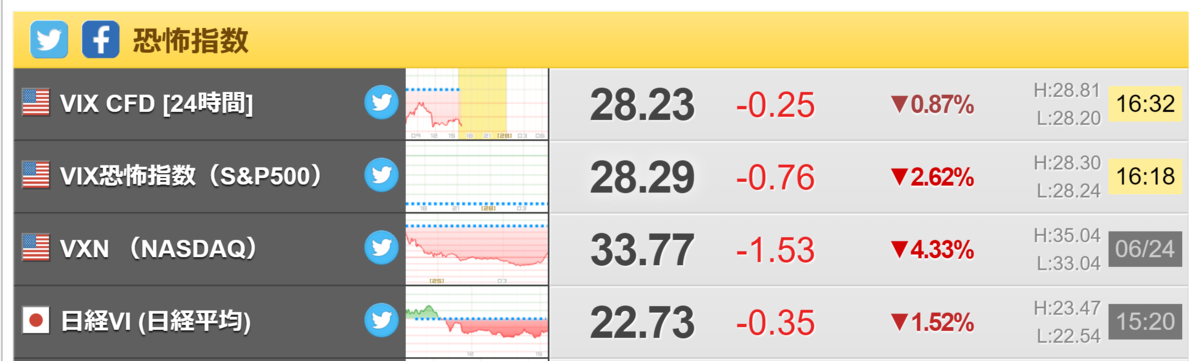

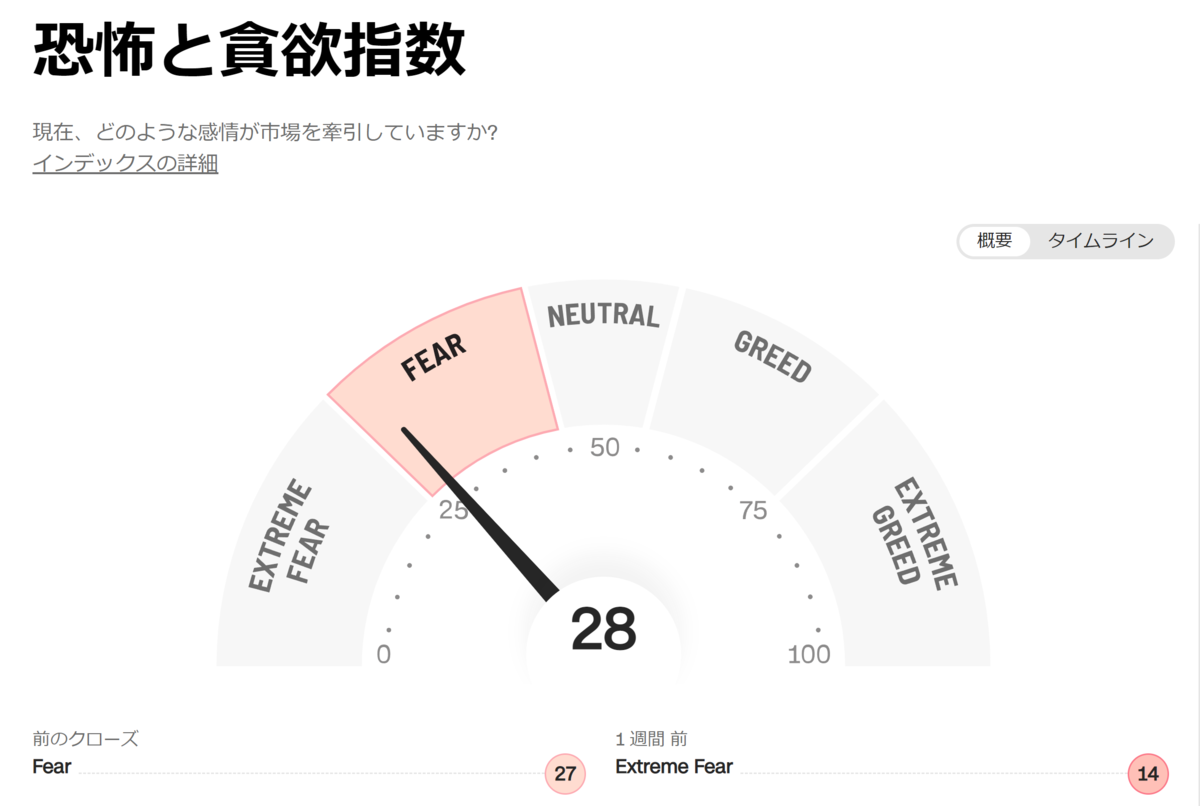

【恐怖指数】

恐怖と貪欲指数 - 投資家心理|ティッカー (cnn.com)

【業種】

【個別】

SOX指数大幅上昇を受けて、レーザーテック(6925)やアドバンテスト(6857)、信越化学(4063)など半導体関連が大幅高になっています。

昨日のブログで紹介した内外テック(3374)も地味に上昇しています。(押し目買いを狙いたいですね)

梅雨明けと同時に、初の電力ひっ迫注意報が発令されたため、節電関連のENECHANGE(4169)が大幅続伸になっています。

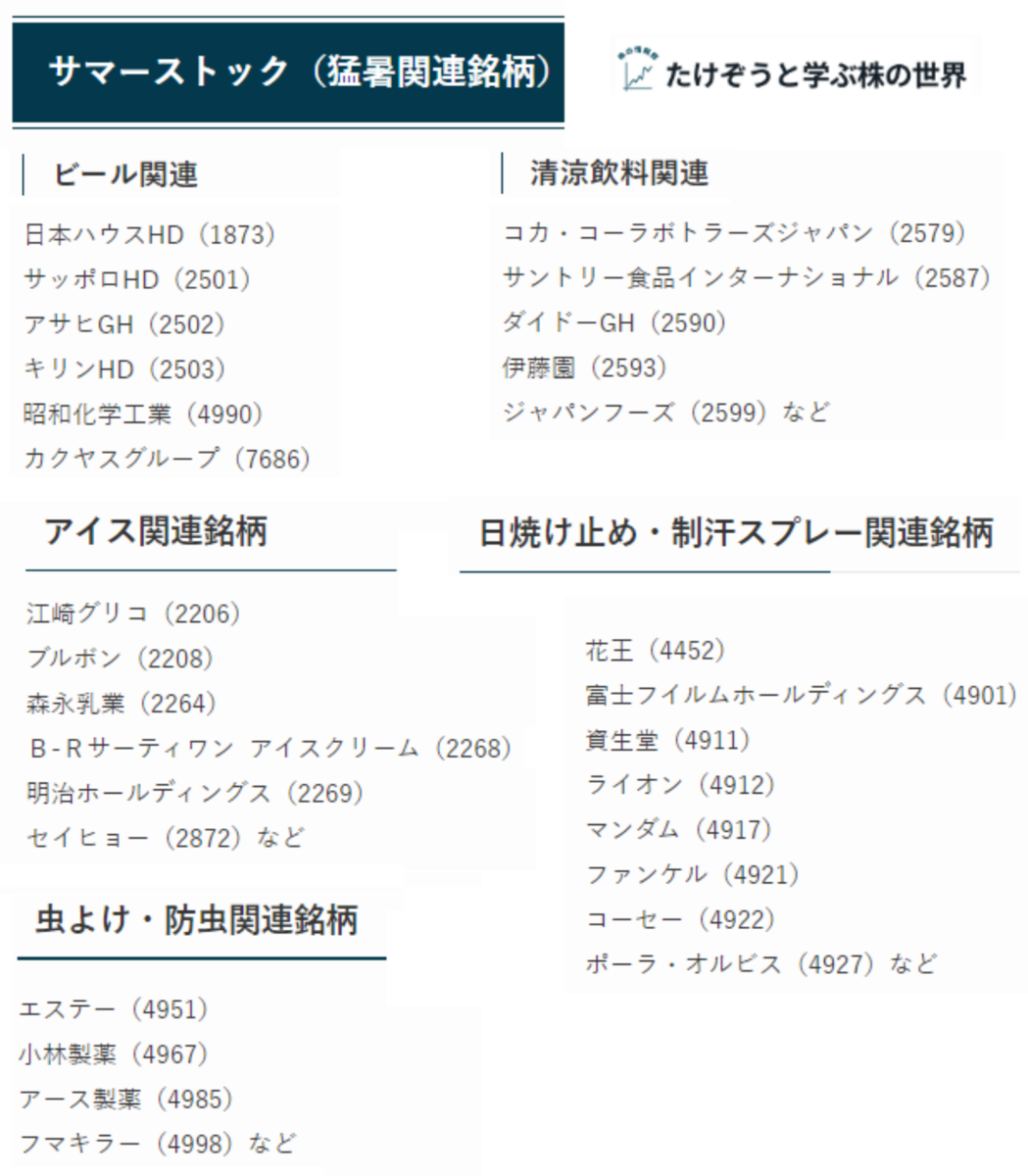

原発再稼働の思惑(もう検討してる場合ちゃうで)で東京電力HD(9501)や中部電力(9502)が大幅高になり、猛暑関連でアイスコ(7698)や大塚HD(4578)が買われています。

エアコン需要の高まり期待でダイキン(6367)も物色されています。

(猛暑関連銘柄あげときますので参考にしてください)

日本郵船(9101)、商船三井(9104)、川崎汽船(9107)に見直し買いがはいり、先週調整していたIHI(7013)、川崎重工(7012)、三菱重工(7011)など防衛関連にも買いがはいっています。

自社株買いを発表した第一工業製薬(4461)が10%近い上昇になり、鉄道新造車両の防犯カメラの設置義務化の方針が伝わったことから、クラウド型監視カメラを手掛けるセーフィ(4375)がストップ高になっています。

6/24のブログで紹介したストリームメディアコーポレーション(4772)が全市場値上がり率上位4位にはいる大幅上昇になっています。

反面、レノバ(9519)やウエストホールディングス(1407)、Abalance(3856)など再生可能エネルギー関連が大幅安になっています。

ドイツ証券が「Buy」→「Hold」 目標株価を4500円→4300円に引き下げたNTT(9432)、「Hold」→「Sell」 目標株価を4700円→4400円に引き下げたKDDI(9433)が売り込まれています。

三菱UFJ(8306)や三井住友(8316)など銀行株が逆行安になり、原油価格上昇を受けて、ANA(9202)や西武ホールディングス(9024)、ブリヂストン(5108)などコスト高が警戒される銘柄が売られています。

直近上場のANYCOLOR(5032)や坪田ラボ(4890)、JWS(7386)などは大きく売られる動きになっています。

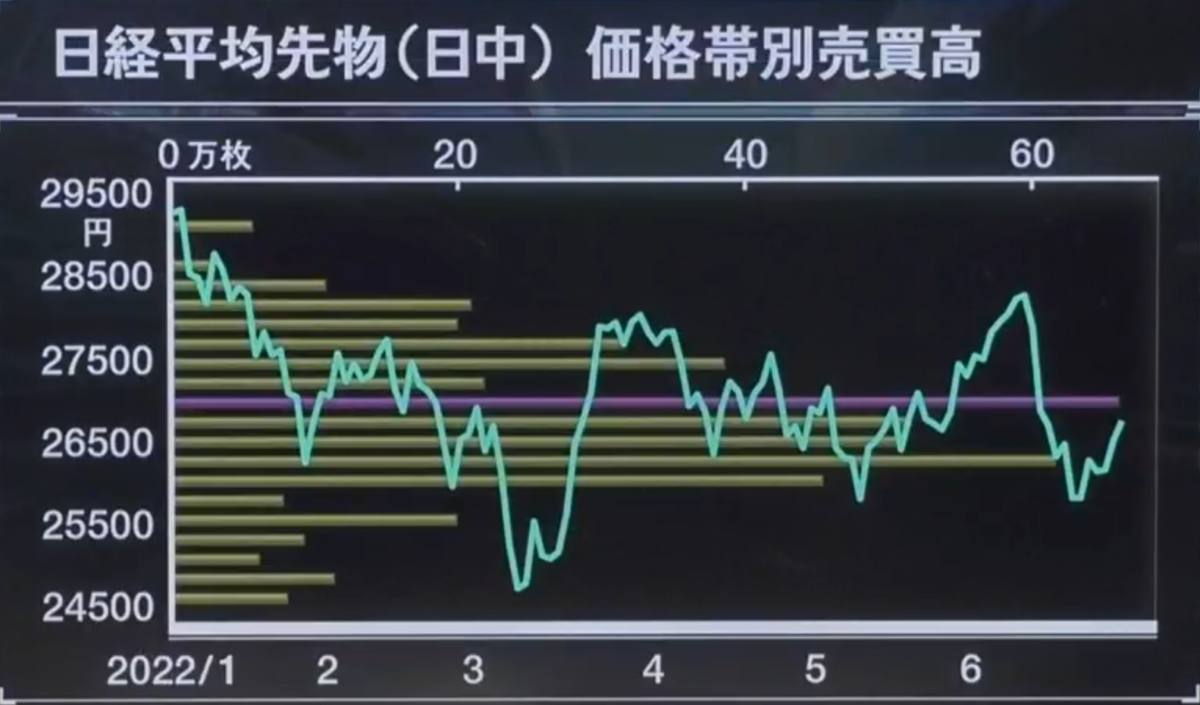

【テクニカル分析】

日経平均は3日続伸!

大幅ギャップアップからスタートし、2週間ぶりに75日線(26852円)をキャッチアップしてきています。

このまま、25日線(26971円)を上抜け、心理的な節目の27000円を上抜けていけるかがポイントになりそうですが、上記のように、27000円どころは、最も商いをやっている価格帯で、戻り売りも出やすい水準になります。

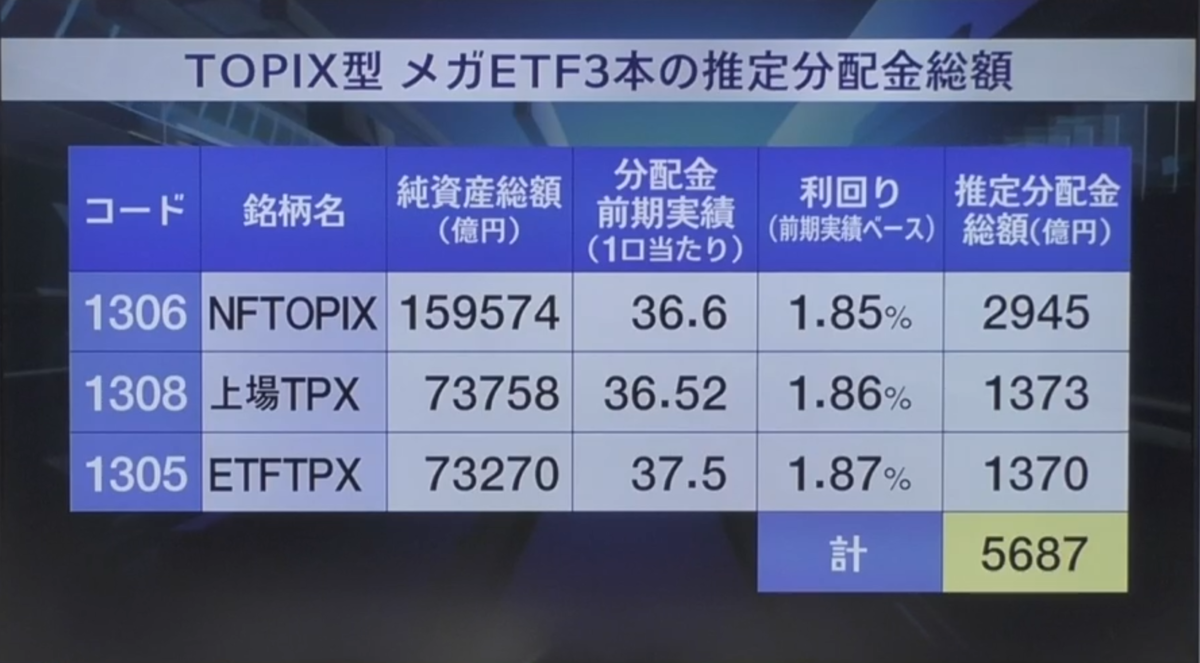

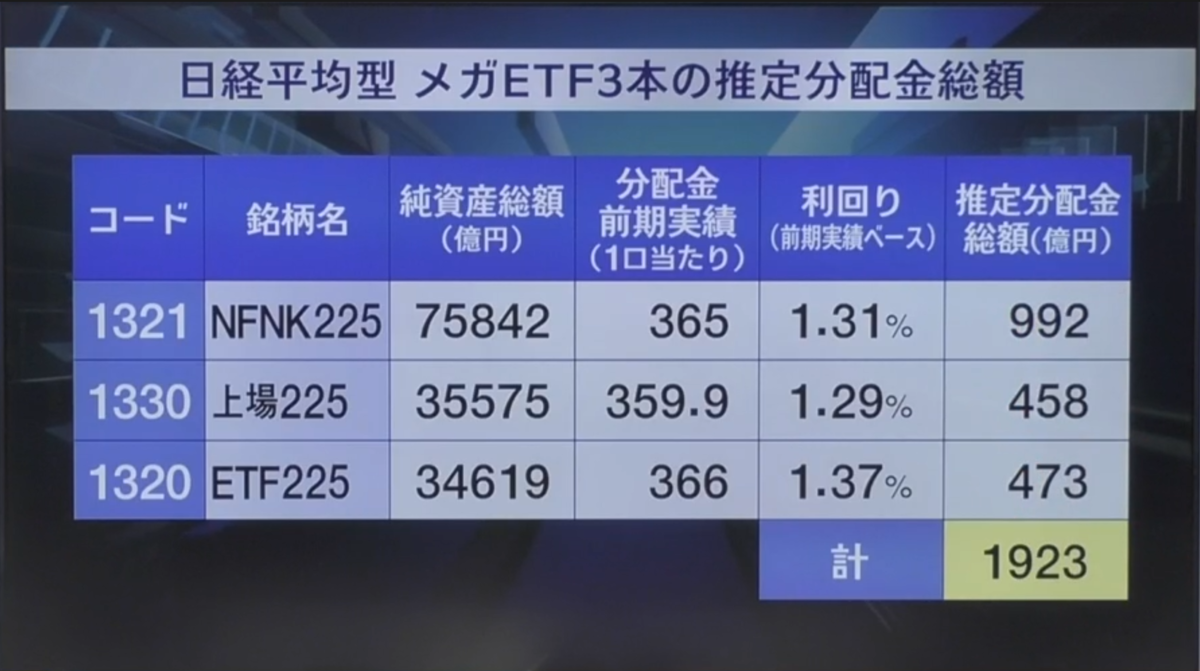

加えて、7/8には、多くが日銀の保有するETFの決算日になり、分配金捻出のための売りが、TOPIX型上位3本で5687億円 日経平均型上位3本で1923億円出る予定です。

最近、マーケットが急落しても、日銀の1日あたりのETF買いは701億円に留まってますので、7/8は10日分以上のETFの売りが出ることになりますので、結構なマーケットインパクトになると思います。

もちろん、すでに分かっているイベントですので、機関投資家などは、事前に先物などを使いヘッジをかけてくることも予想されます。

27000円の壁を抜けるためには、外国人投資家を呼び込むような、政策の後押しがないことには、難しいのではないかと思います。

【本日のトピック】

さて、6/23のブログで、米国市場の想定されるシナリオを書きました。

①理想シナリオ

・人工的リセッション

FRB金融引き締め→金利上昇→購買力低下→需要減→販売件数減→価格減(値下げ)→インフレ沈静化

来年初頭には利上げ停止が思惑に→株価上昇

②Badシナリオ1(最悪シナリオ)

・スタグフレーション(景気悪化しているがインフレ沈静化しない)

ウクライナ情勢による資源高→エネルギー高騰

金利上昇ではインフレ止められない→スタグフレーション→株価下落

③Badシナリオ2

金利に対してインフレ率が高い(住宅ローン5%に対しインフレ率8% など)ことから購買力持続

インフレ沈静化に後れ→金利上昇期間の長期化→リセッション懸念拡大→株価下落

私は、5月新築住宅販売が件数、価格ともに伸びていることから、米国は③Badシナリオ2のパターンではないかと考えています。

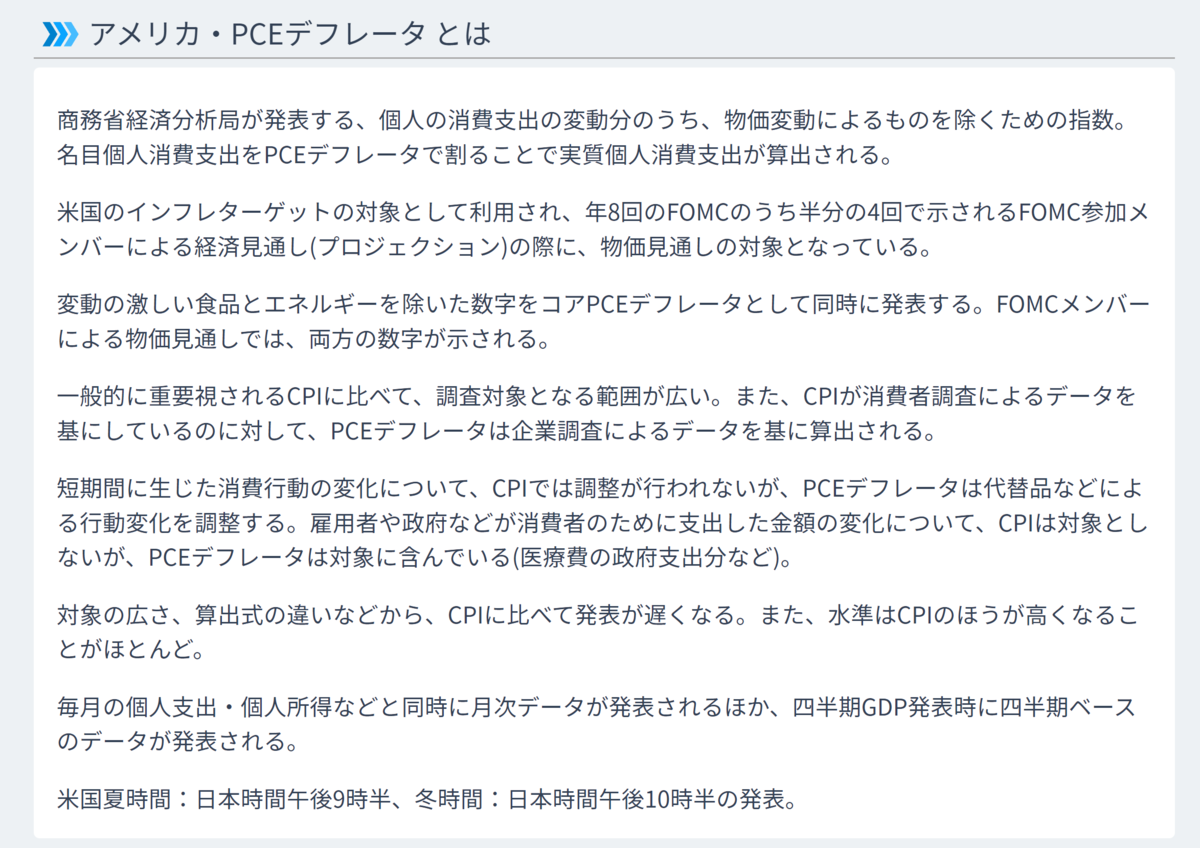

6/30に、米国の経済状況を測る上で非常に重要なPCEデフレーターが発表になります。

PCEデフレーターはCPI(消費者物価指数)に対して、調査範囲が広く、企業調査によるデータをもとに算出されます。

目先的にはPCEデフレーターの結果が、米株市場の行く先を決める可能性もあると思います。

FRBがもっとも重視する経済指標のひとつになりますので、米株市場も、前日は警戒する動きがでるかもしれません。

www.nikkei.com

中間選挙にむけた民主党と共和党の戦いにも注目です。

共和党の中間選挙の立候補者を決める予備選では、トランプ前大統領が推薦する候補の9割が勝利し、根強いトランプ人気を象徴しています。

共和党は石油開発業界と太いパイプを持っていて、共和党が力をつければ、自国における原油増産に拍車がかかる可能性があります。

そうすれば、スタグフレーションに陥る可能性が減ることになりますので、思惑も含めて、株価にはプラスに作用すると思われます。

まだまだ、方向性が定まらない米国市場ですが、複眼的に見ていく必要がありそうです。