10月31日(火)

【相場概況】

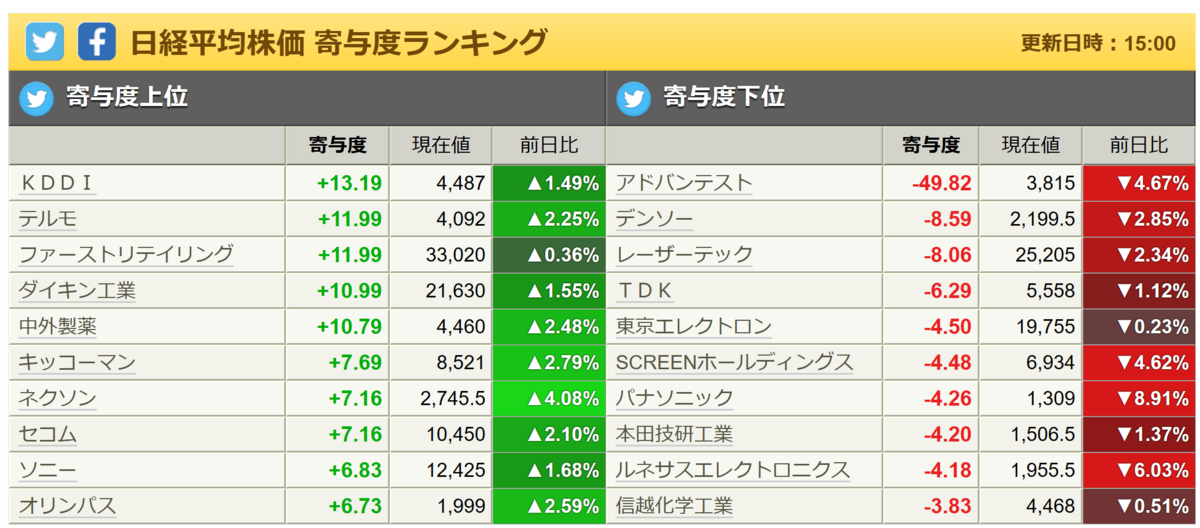

【日経平均寄与度ランキング】

【業種別】

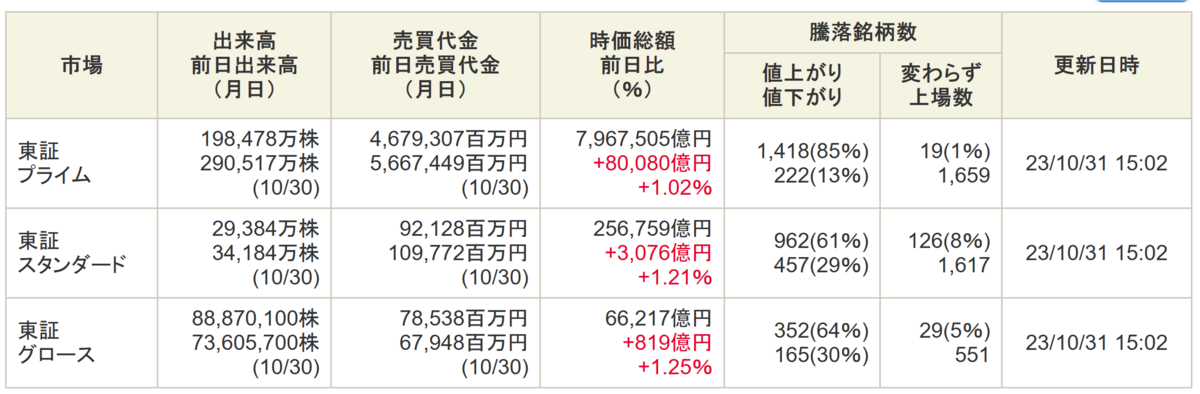

【売買代金】

【騰落レシオ】

【空売り比率】

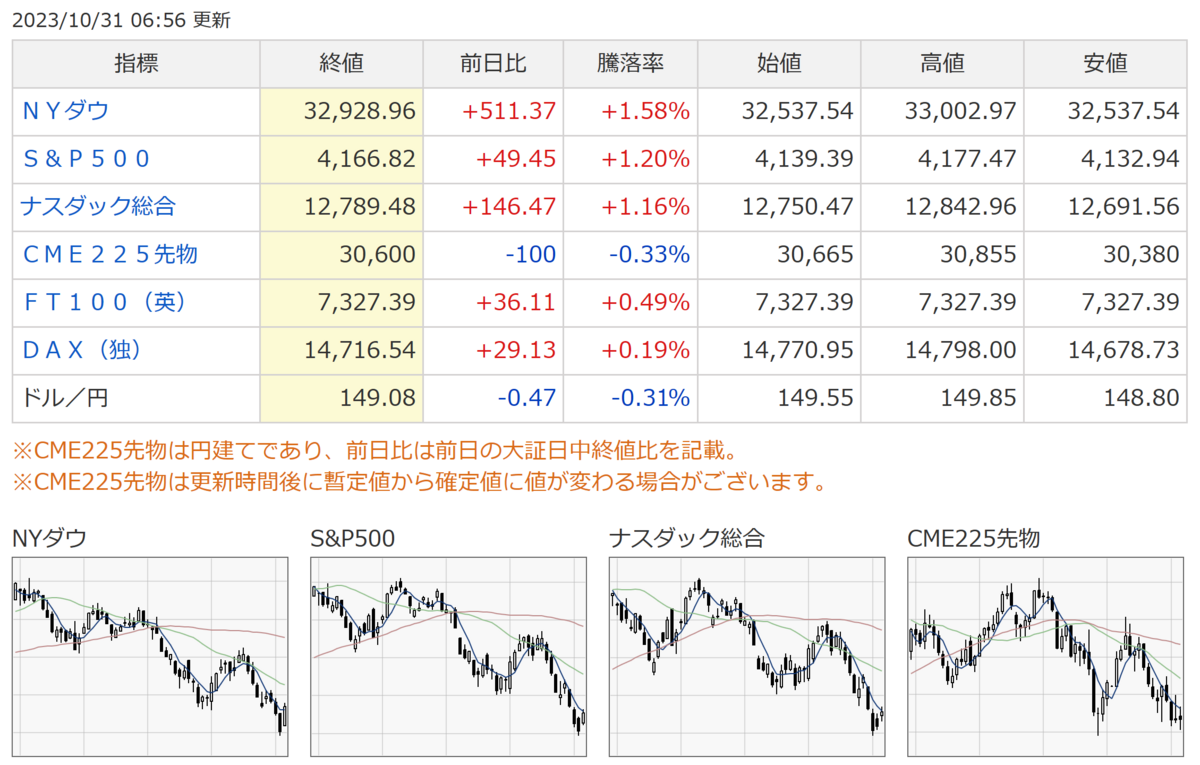

【米株市況】

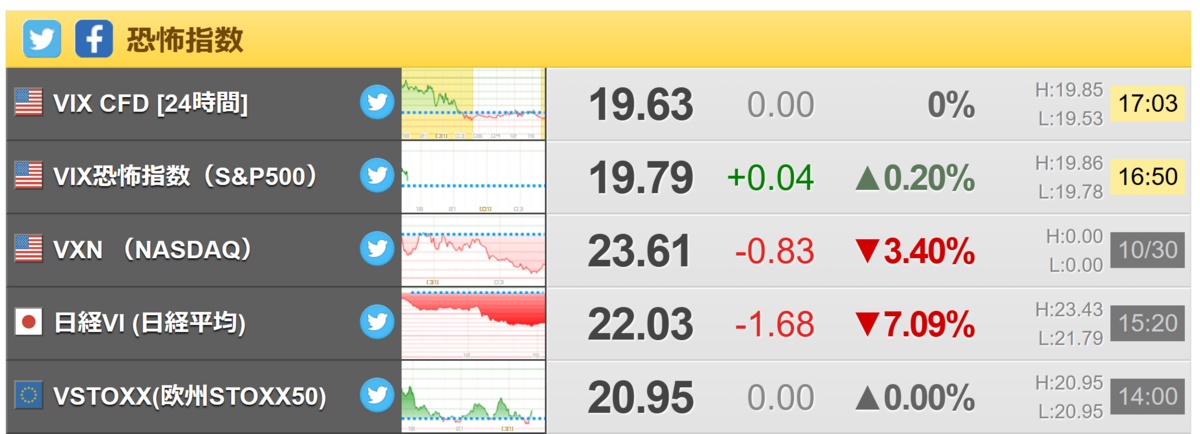

【恐怖指数】

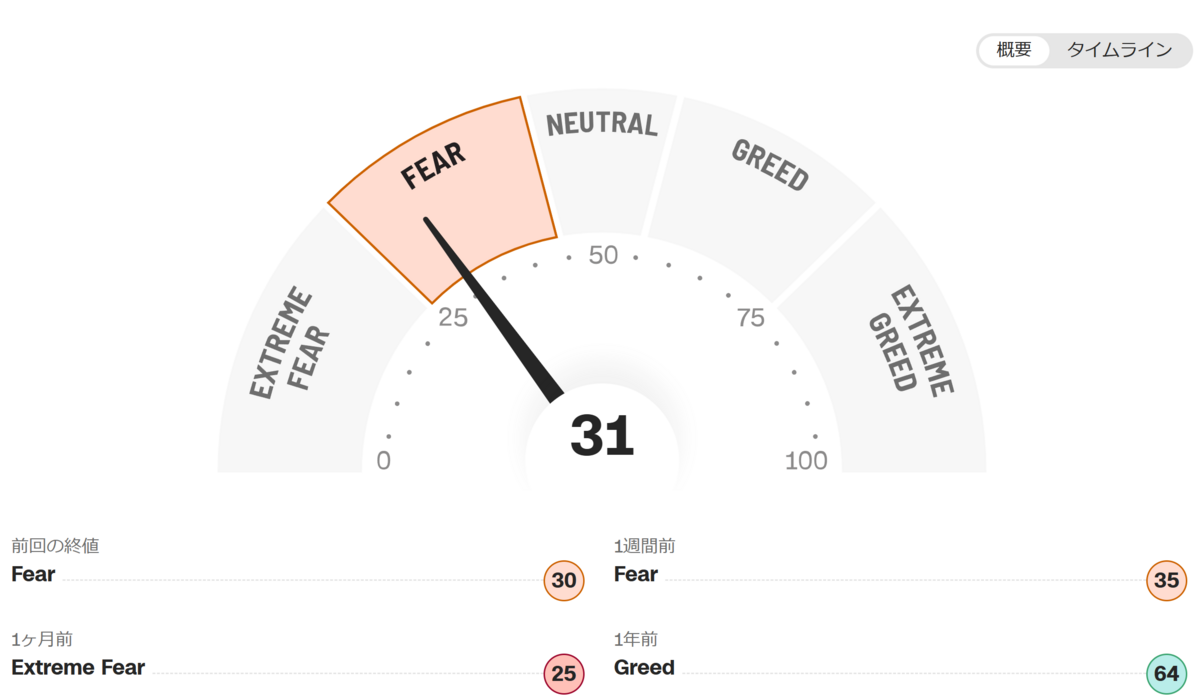

【Fear and Greed Index】

Fear and Greed Index - Investor Sentiment | CNN

【個別】

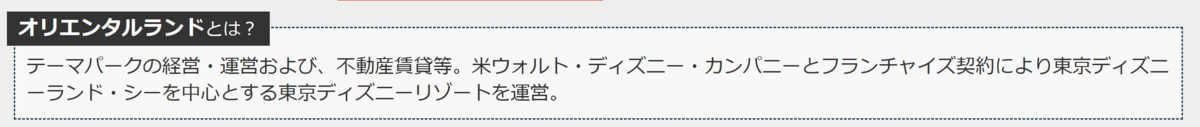

オリエンタルランド(4661)が一時4.5%超の下落になるも、売り一巡後はプラス圏を維持して引けています。

同社は、30日に2024年3月期(今期)の連結純利益が前期比30%増の1051億円になりそうだと発表し、従来予想(869億円)からの上方修正を公表しています。

優先入場できる有料の「ディズニー・プレミアアクセス」やTDR40周年関連商品の販売などで客単価が伸びているほか、新型コロナウイルスによる影響が薄れ、海外などからの客数が回復したことも増益に貢献したようです。

しかしながら、アナリスト予想のQUICKコンセンサスの1171億円(28日時点、15社)を下回り、売りが先行する流れになりました。

同社は、同日、25年3月期を最終年度とする中期経営計画を修正し、連結営業利益の目標を「1000億円以上」から「1600億円レベル」に引き上げています。

野村証券の担当アナリスト三木成人氏は「(中計の修正も)各種目標は予想内でサプライズ感はない」としながらも「今後はチケット価格改定による単価上昇効果や24年6月開業の新エリアの貢献に注目したい」と指摘しています。

株価は、売り一巡後はプラス圏まで戻していて、上方修正された通期業績は物足りないものの、依然として保守的との見方も多いようで、下げれば買いたい向きも多いようです。

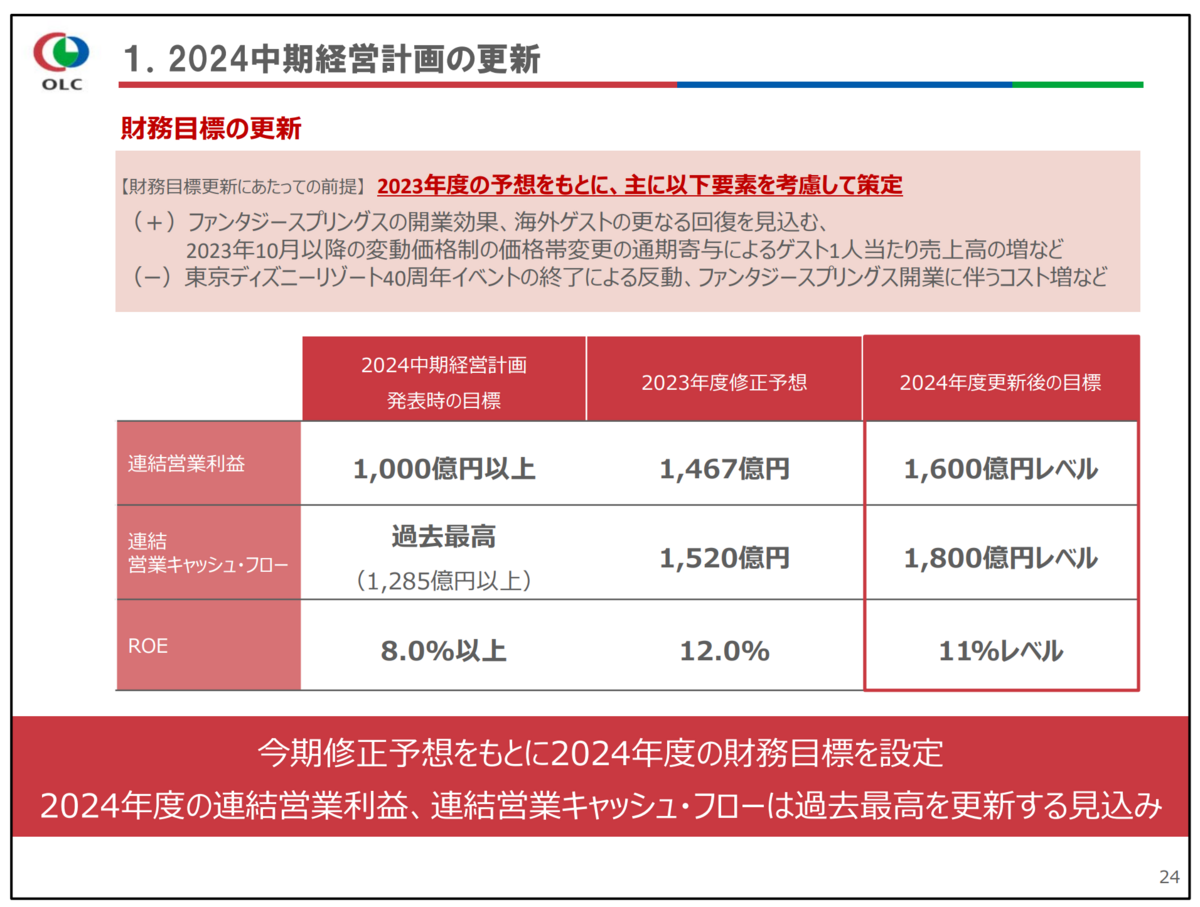

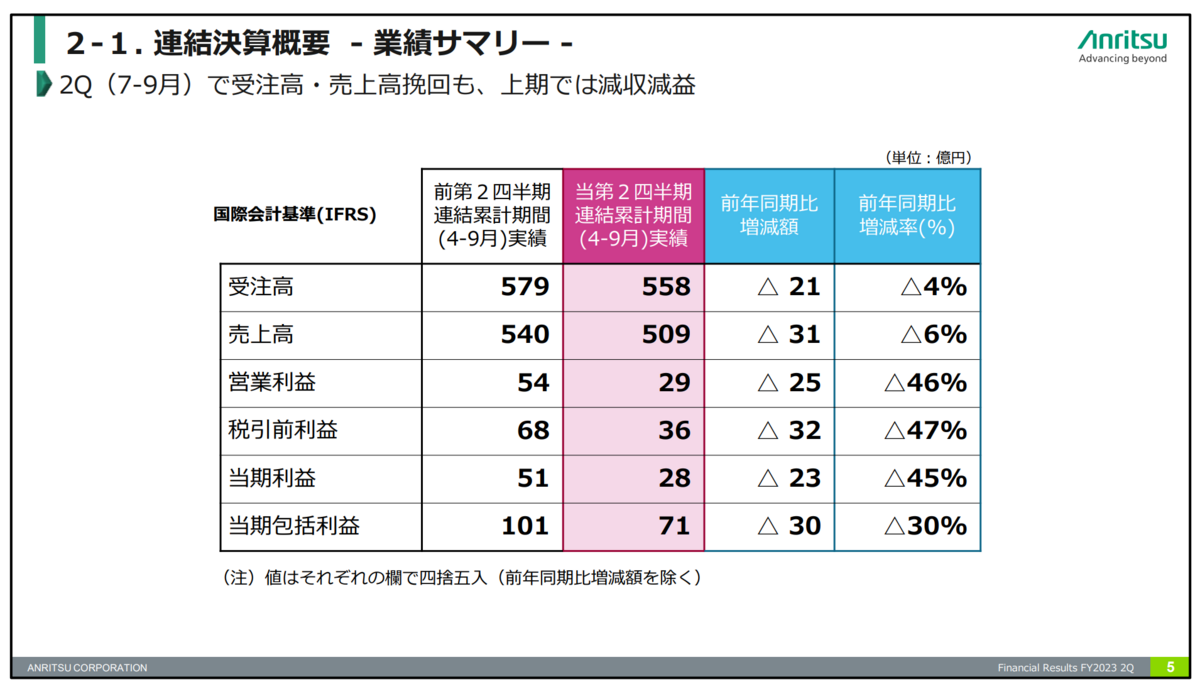

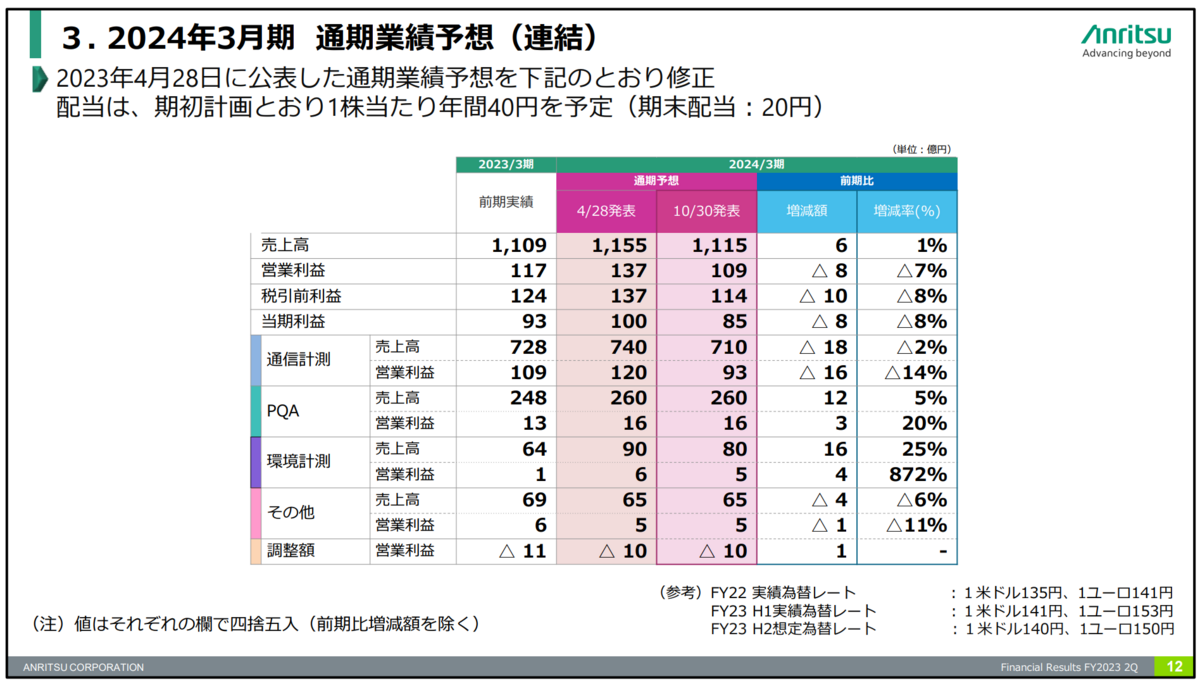

アンリツ(6754)が急騰し、ストップ高まで買われています。

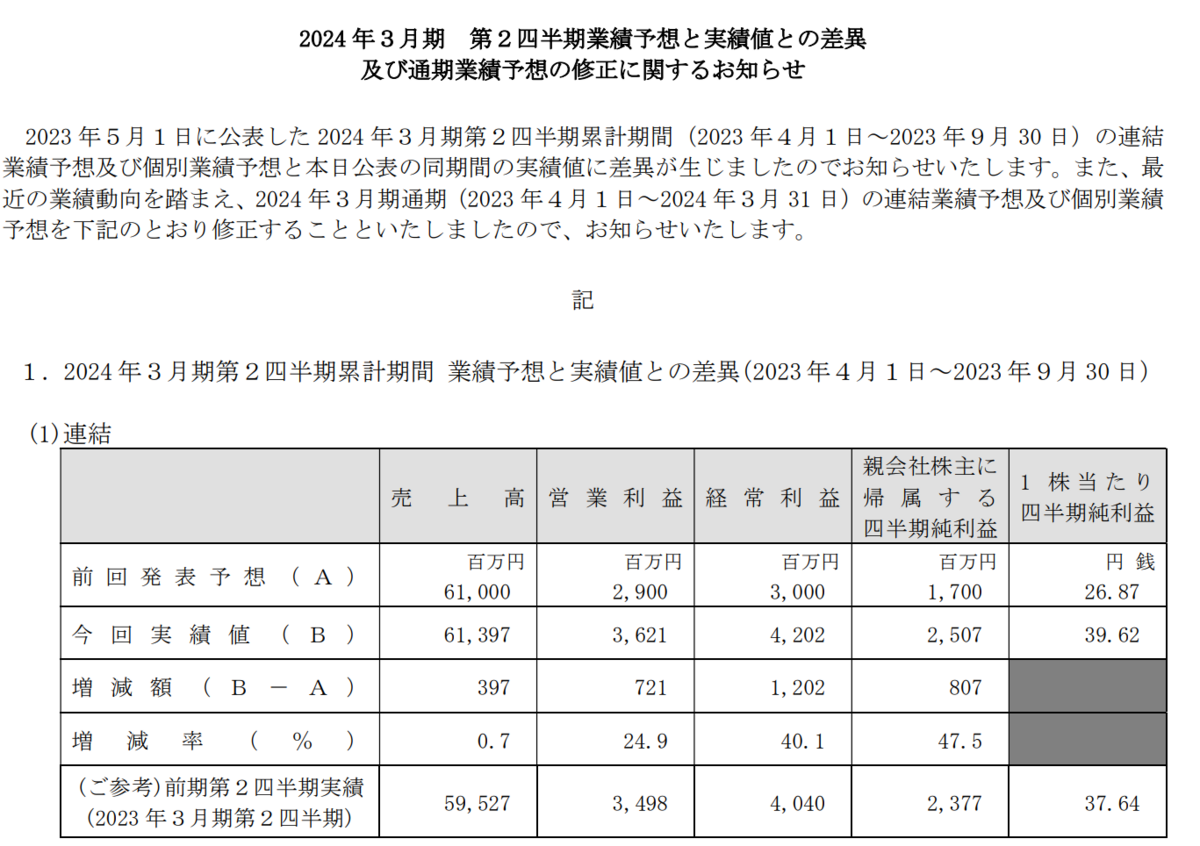

同社は30日引け後に、2024年3月期の連結業績予想について発表しています。

売上高を1,155億円から前期比0.5%増の1,115億円へ、営業利益を137億円から同7.2%減の109億円へ下方修正しています。

しかしながら、7-9月期営業利益は29.9億円で前年同期比24.9%増となり、第1四半期0.6億円の赤字からは急改善し、20億円程度であった市場予想も上回っています。

通信計測機器の受注回復などで利益率が急回復していて、直近の株価下落で下方修正は織り込み済みとの見方が強く、アク抜け感から買われているようです。

本日39万株超の買いを残しており、7月に空けた窓水準に入っていきそうです。

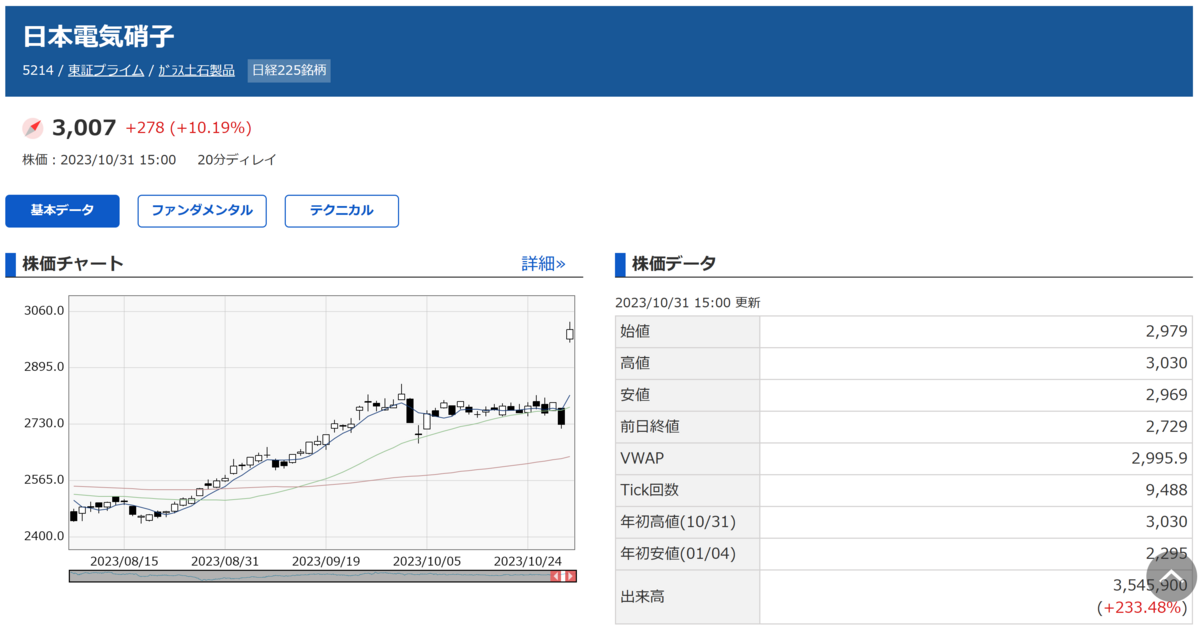

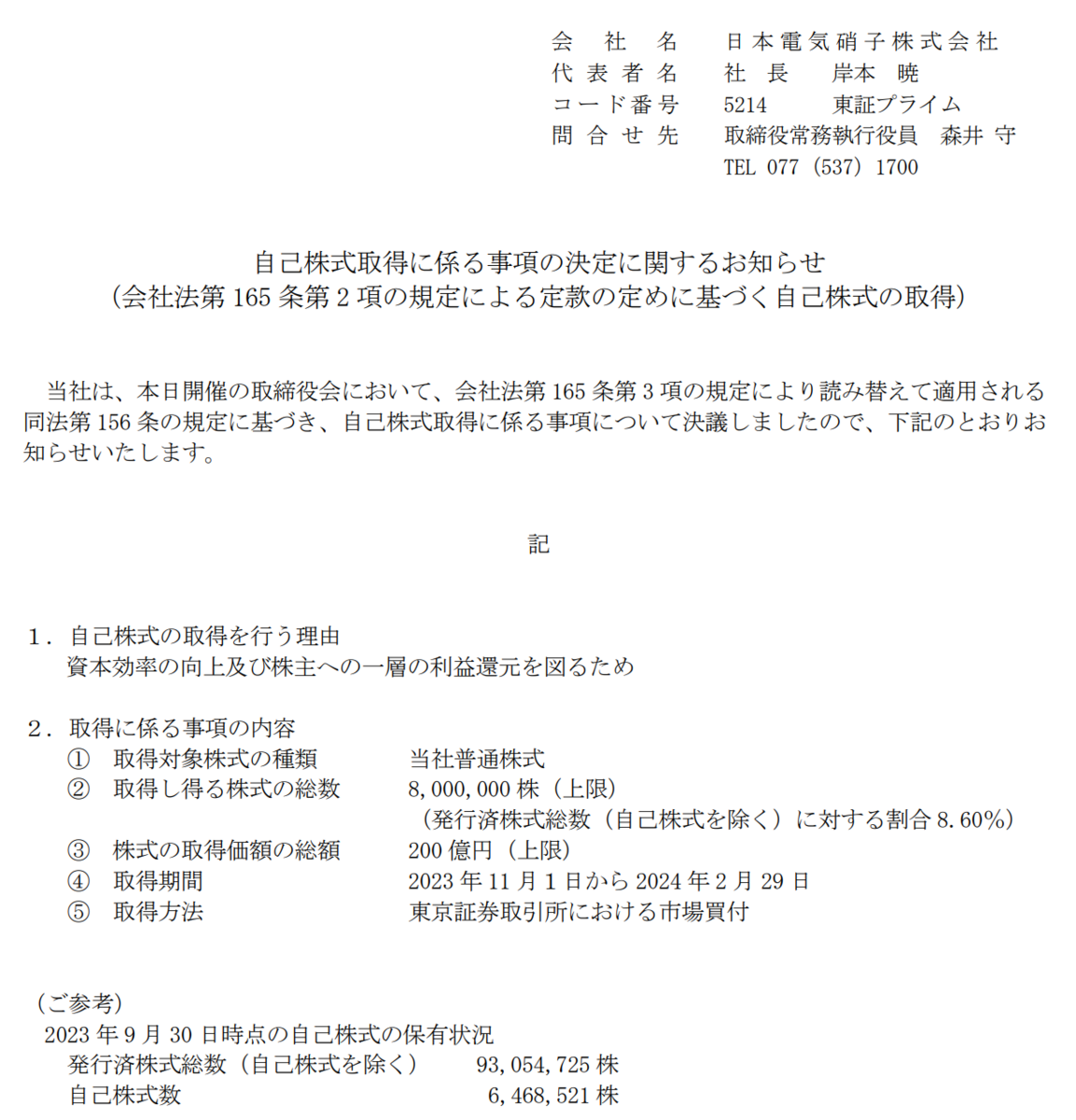

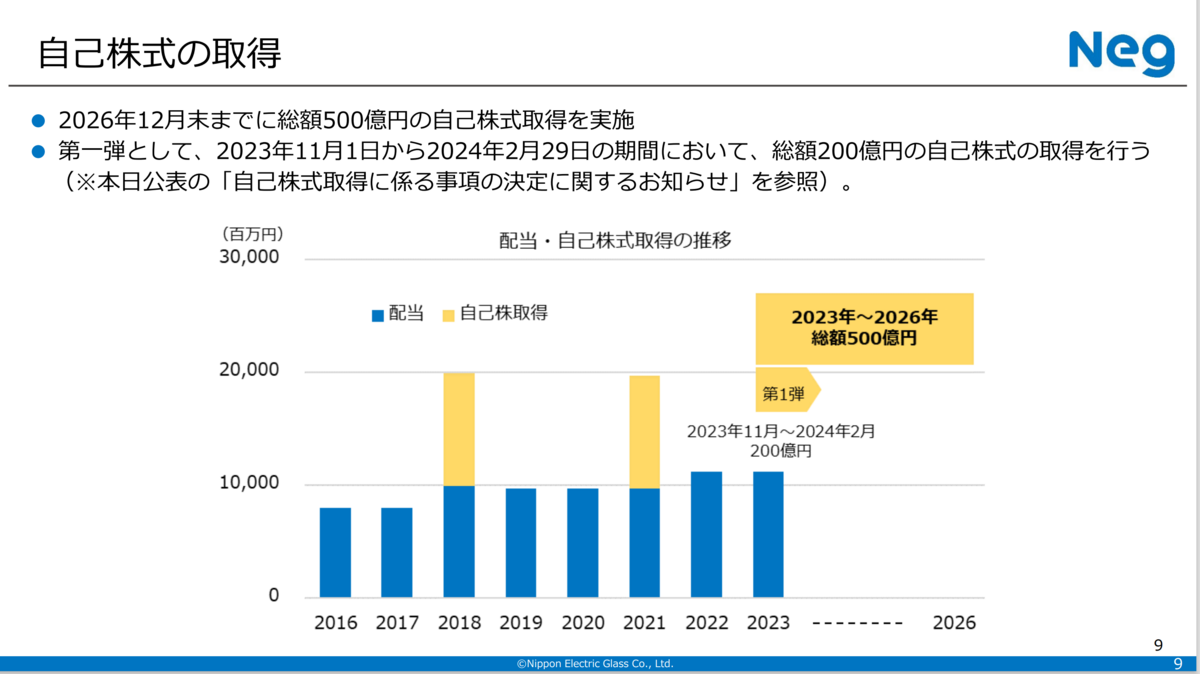

日本電気硝子(5214)が急反発し、年初来高値を更新しています。

同社は30日引け後に、取得総数800万株(自己株式を除く発行済み株式総数の8.60%)・取得総額200億円を上限とする自社株買いの実施を発表しています。

また、持続的成長と企業価値向上に向けた施策を公表し、2026年12月末までに総額500億円の自己株式取得を実施する方針を示しています。

株主還元姿勢を評価した買いを集めています。

本日の大幅高で株価は直近1ヵ月ほど上値抵抗となっていた2,800円処を明確に上放れていて、新しいステージに入った感があります。

リケンテクノス(4220)が場中値つかずのストップ高比例配分になっています。

同社は、30日引け後に決算を発表しています。

2024年3月期第2四半期累計の連結経常利益は前年同期比4.0%増の42億円に伸び、従来の25.7%減益予想から一転して増益で着地しています。

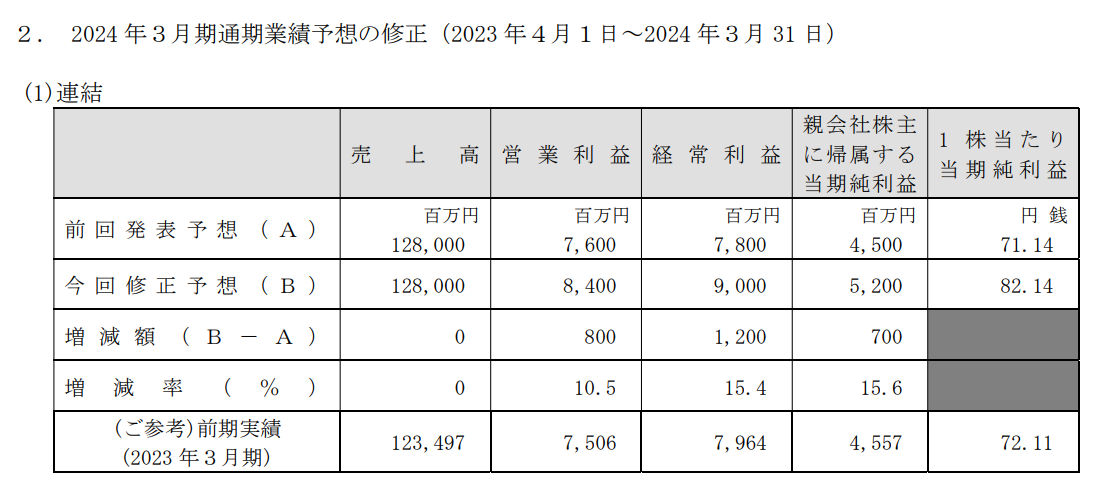

併せて、通期の同利益を従来予想の78億円から90億円へと15.4%上方修正しています。

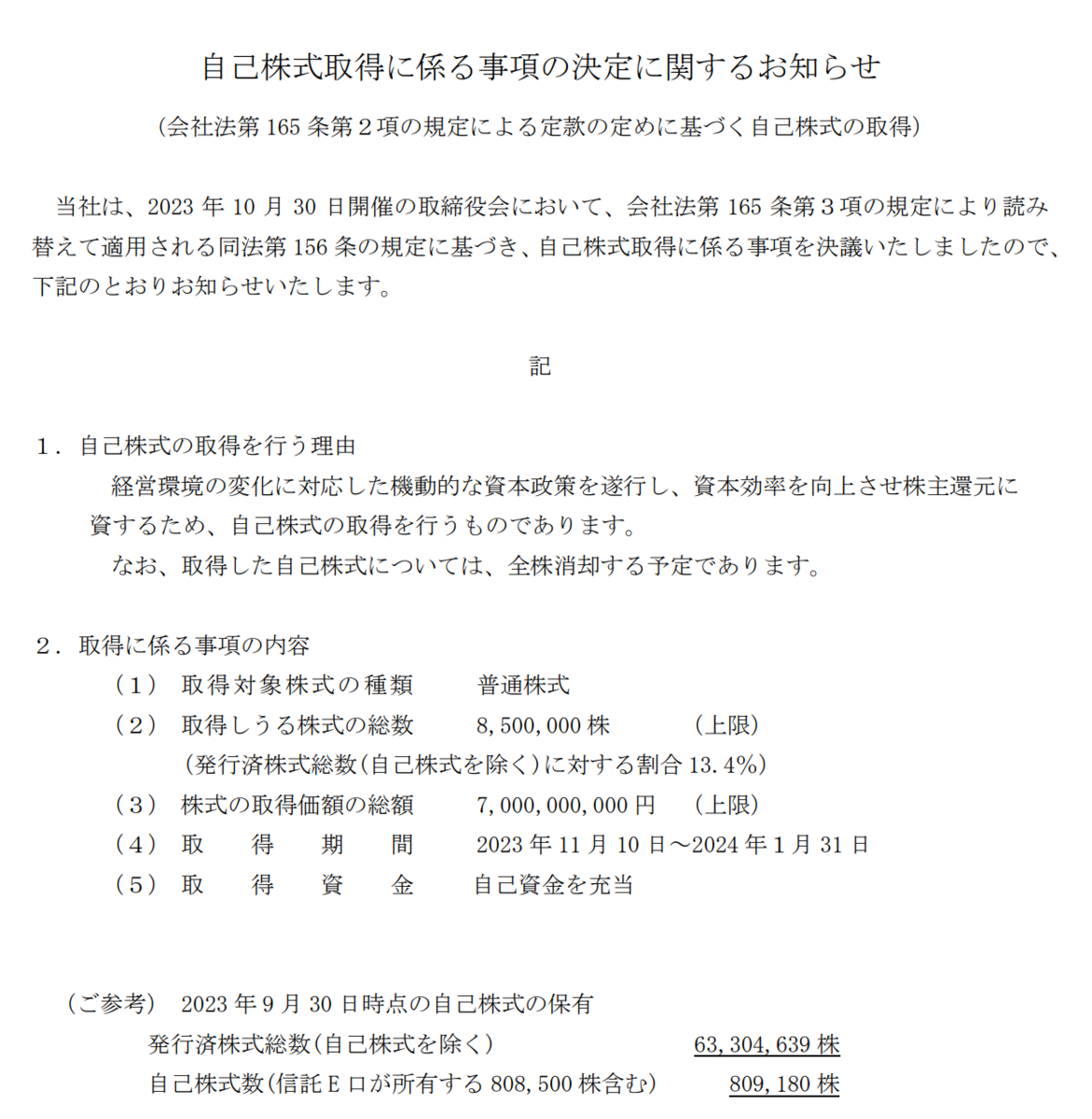

また、取得総数850万株(自己株式を除く発行済み株式総数の13.4%)、取得総額70億円を上限とする自社株買いの実施も発表しています。

株価は、目先この勢いがどこまで続くか注目されます。

ストライク(6196)が急反発しています。

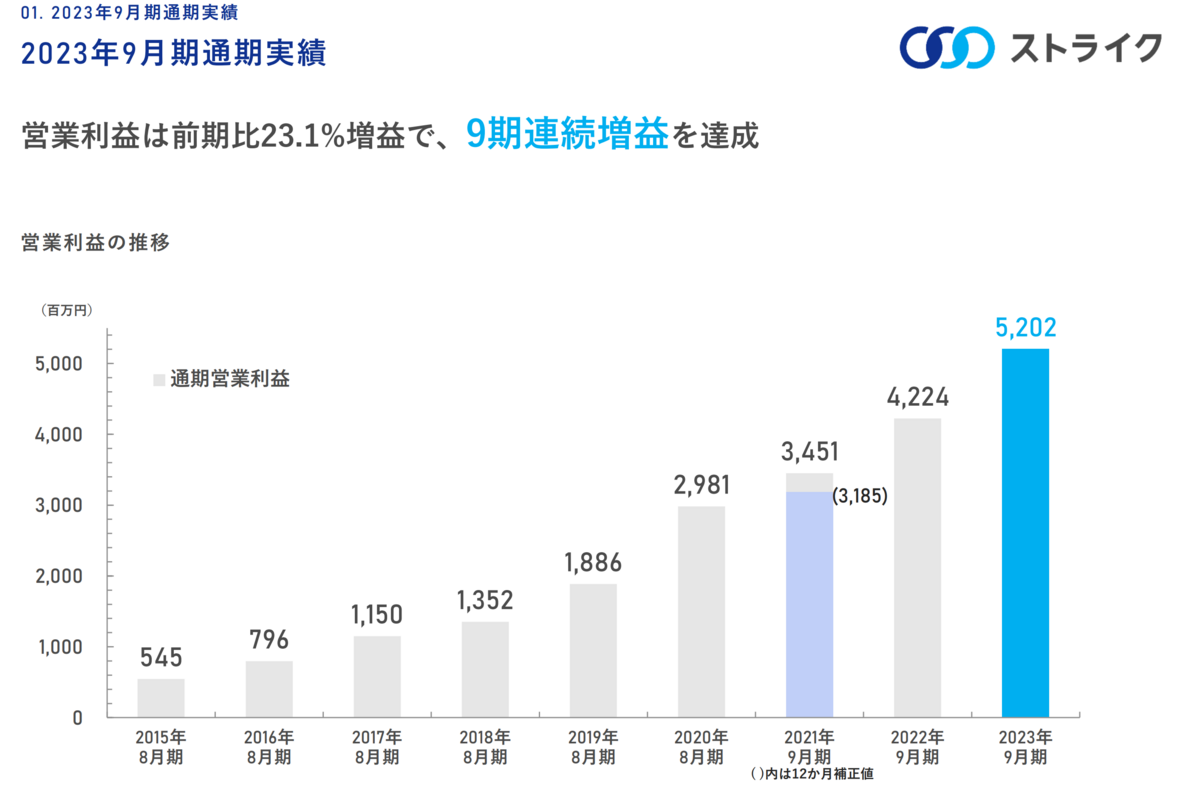

同社は30日引け後に、2023年9月期決算を発表し、営業利益が前期比23%増の52億200万円と大幅な伸びを達成し、9期連続の最高益更新となっています。

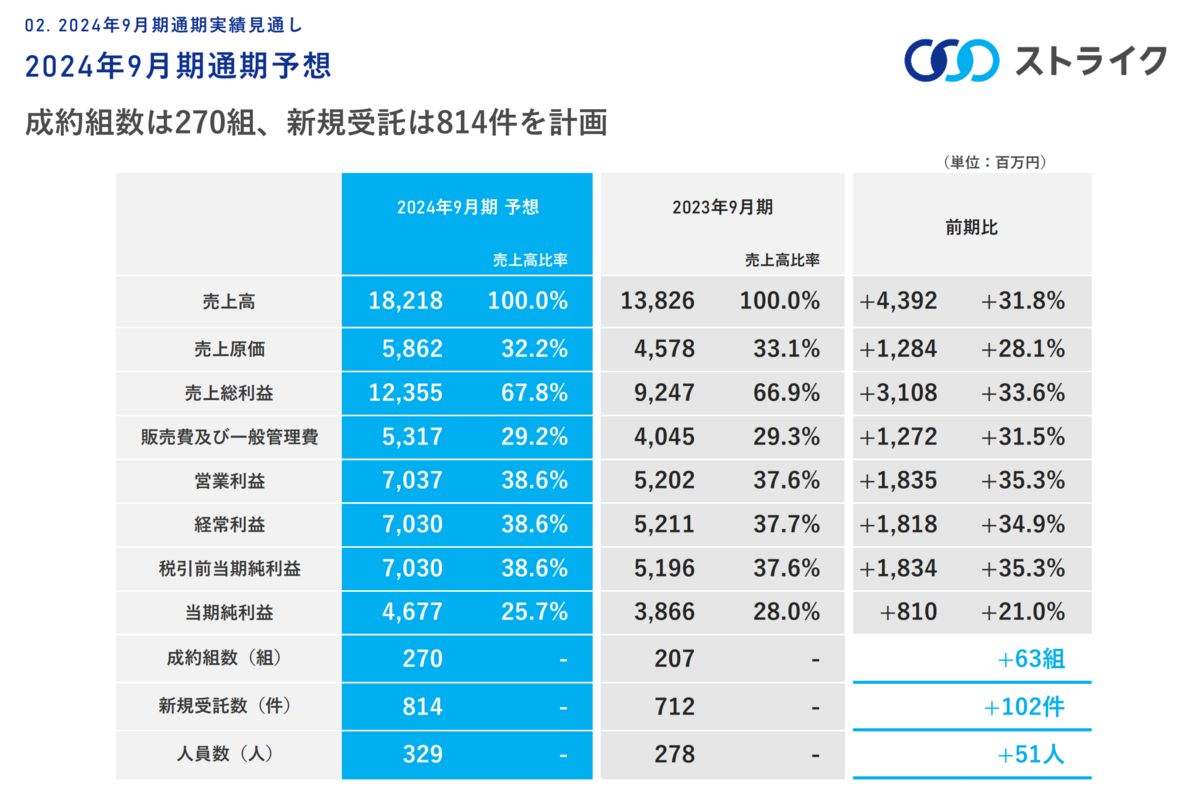

また、続く2024年9月期は前期比35%増の70億3,700万円と伸びが加速する見通しです。

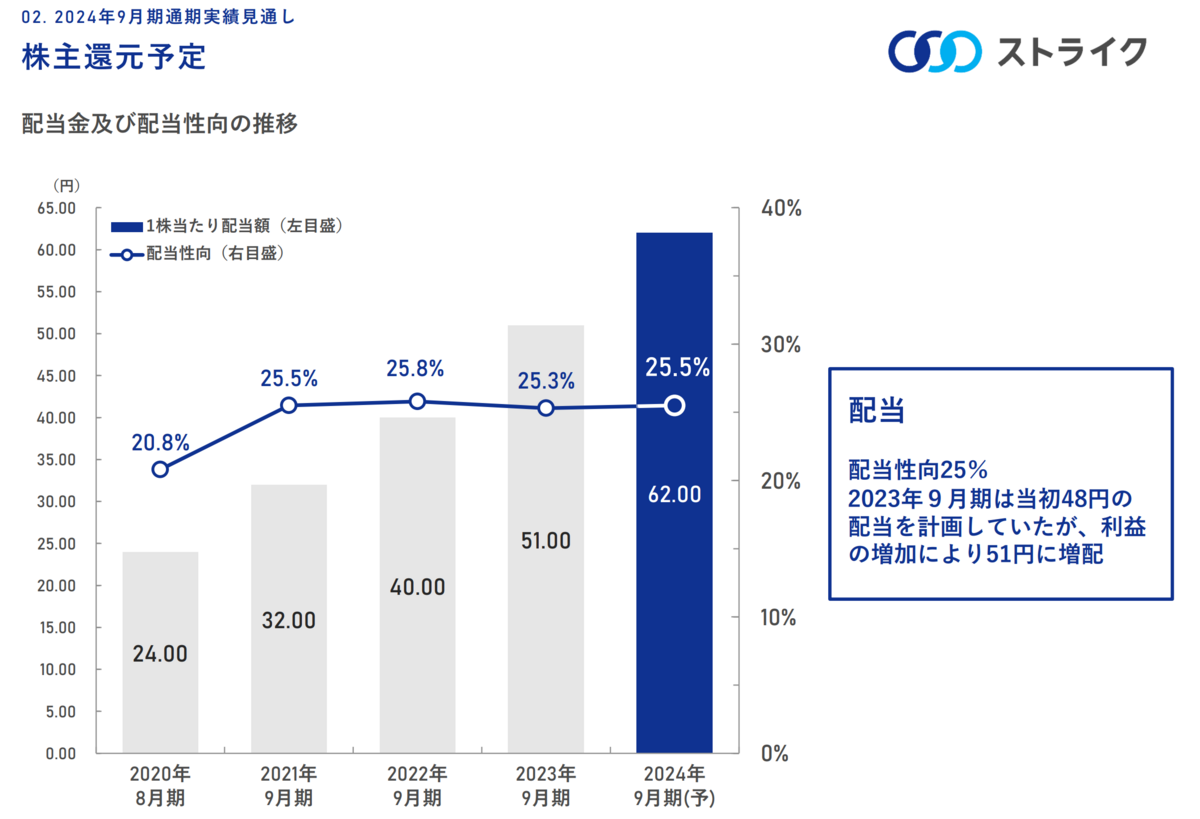

更に、2023年9月期の年間配当は従来計画に3円増額し前期比11円増配となる51円、2024年9月期は更に11円増配となる62円を予想しています。

株価は目先、5月高値3,920円を目指すことになりそうです。

【テクニカル分析】

日経平均は反発!

ローソク足は陽線を描いて前日から高値と安値も切り上がり、下降中の5日線(30,883円)上方まで上ヒゲを伸ばしています。

しかしながら、大引けは5日線割れで先週末27日と同じパターンを描いていて、引き続き上値は重い模様です。

ただ、10/4安値の30,487円は割り込まず、三角持合いを形成してきています。

三角保ち合いを形成するトレンドラインが収斂するにつれて値動きが小さくなっていて、そろそろどちらかの方向に放れる可能性が高いものと思われます。

【本日のトピック】

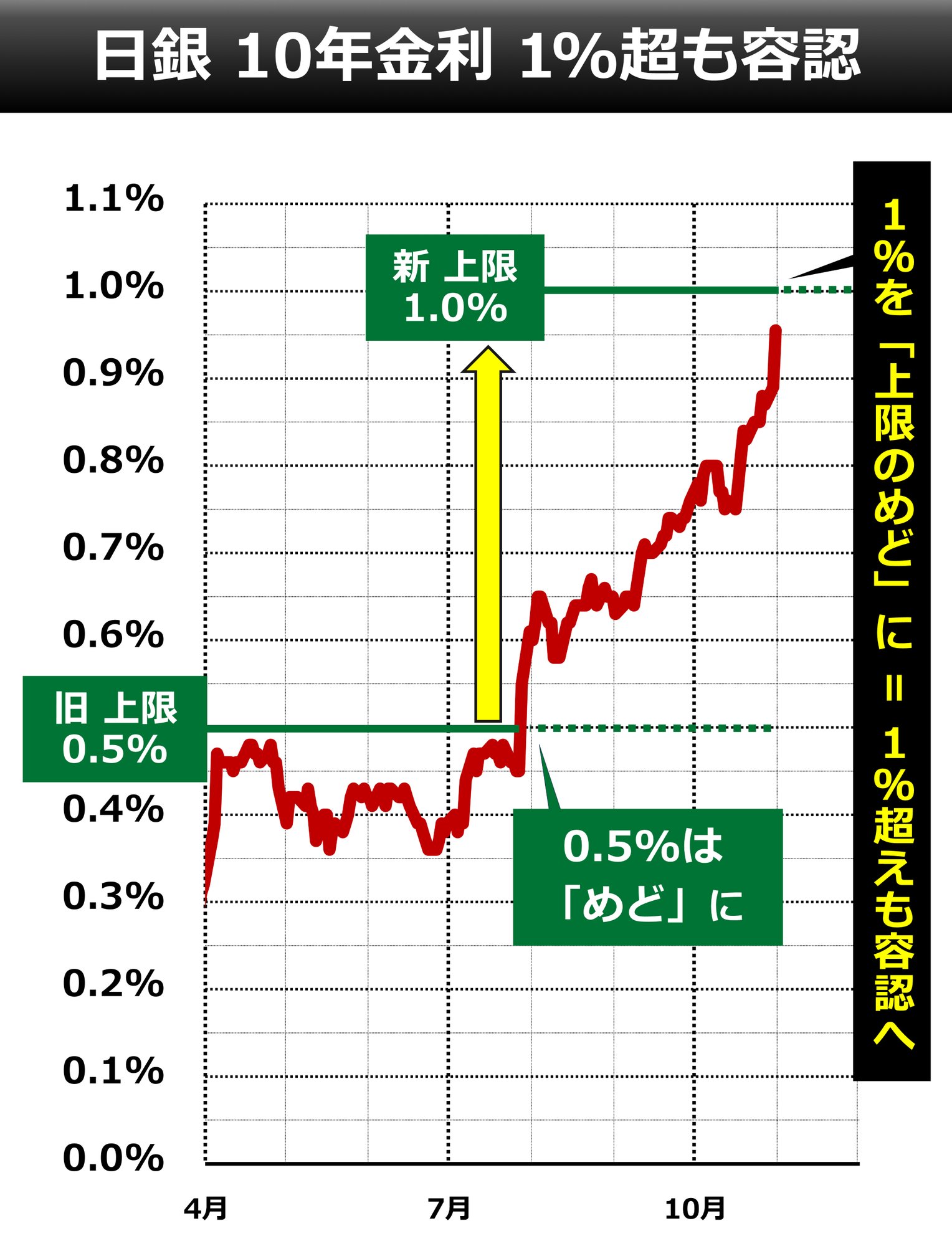

さて、ご存じの通り、日銀はYCC運用を再修正し、指値オペの毎営業日実施を取りやめ、長期金利1%超えを事実上容認する方針を打ち出しました。

日銀は緩和を続けている姿勢を保つため、YCCの10年金利の誘導目標も「ゼロ%程度」を残してはいるものの1%を上回ることも容認しているわけですから、YCC政策は事実上形骸化したといっても差し支えないと思います。

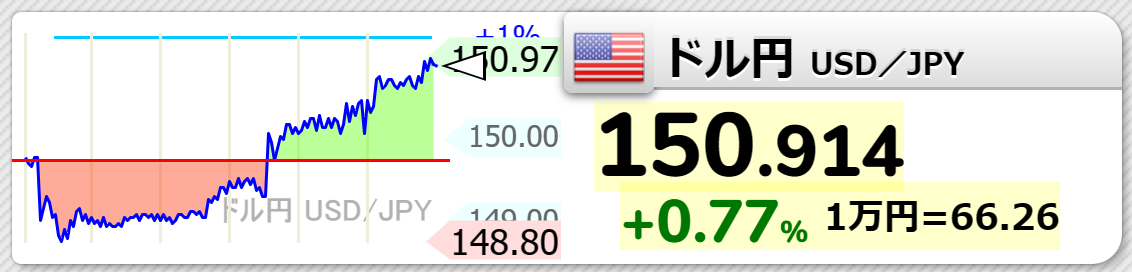

これを受けて、長期金利は0.95%台まで急上昇しましたが、為替は、むしろ円安が進行しています。

日本の長期金利は、ここ1年上昇してきていますが、米長期金利も上昇していて、日米金利差が、あまり縮小していないことや、夕方、10月に為替が150円をつけたときも介入がされていなかったことが報じられたこともあり、円安に拍車がかかってきています。

そのような中で、岸田政権は物価対策のために、税収の上振れ分を国民に還元するという文脈で、所得税減税及び給付金で対応することを検討しています。

減税やバラマキ政策は、インフレ促進政策の顔を持つため、物価高対策のためにインフレ政策を採用するという本末転倒なことを実施するつもりのようです。

そして、新NISAも一定割合が海外に向かうことを考えれば円安を助長させることになるかもしれません。

円安は輸出産業のEPSを上昇させる反面、輸入物価上昇を通じて、インフレを加速させるほか、地政学リスクが高い国際情勢の中で、エネルギー確保のためのコスト上昇(国富の流出)となります。

また株式市場においても、ドル建ての日経平均価格を押し下げることになり、日本株のドル建ての時価総額の低下により、MSCIワールド指数などからの日本企業の除外に繋がることになります。

既にこのレベルの円安は、日本にとってポジティブな面よりも、ネガティブな面が大きくなっています。

今後、日本にとって、どこまで進むか分からない円安が大きなリスク要因になるかもしれません。