12月15日(金)

【相場概況】

【日経平均寄与度ランキング】

【業種別】

【売買代金】

【騰落レシオ】

【空売り比率】

【米株市況】

【恐怖指数】

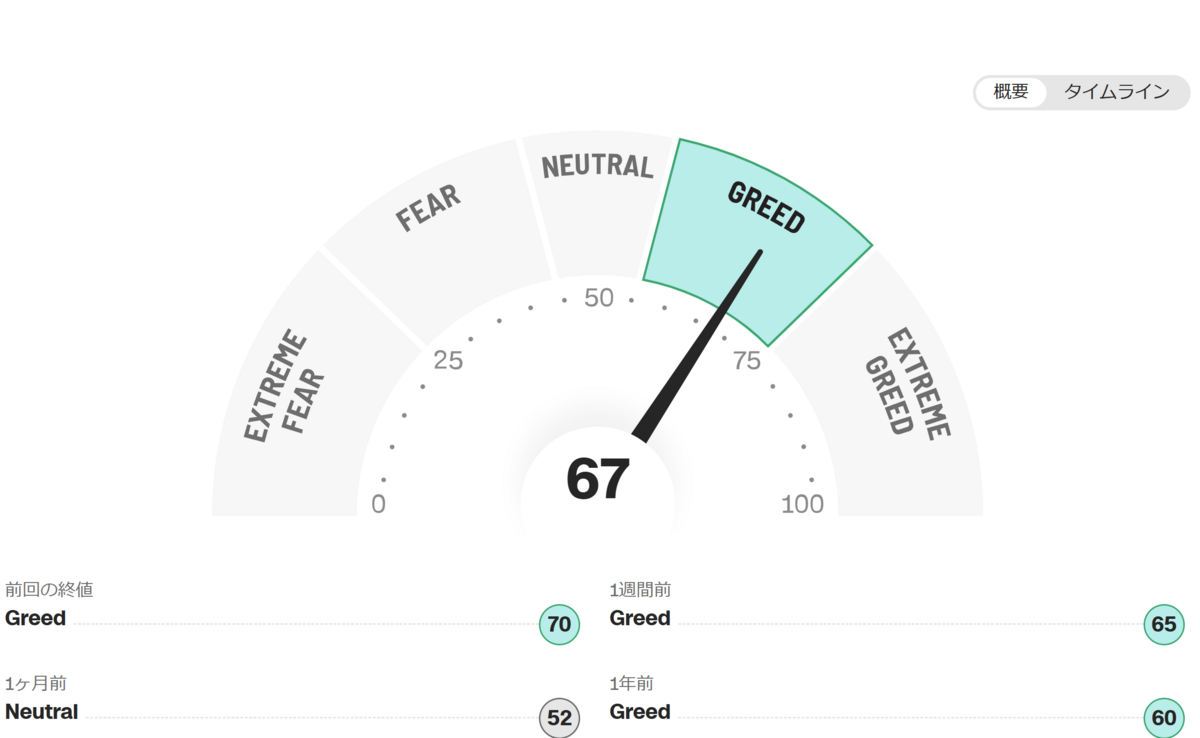

【Fear and Greed Index】

Fear and Greed Index - Investor Sentiment | CNN

【個別】

ビジョナル(4194)が大幅反発しています。

同社は14日取引終了後、2024年7月期第1四半期(8~10月)の連結決算を発表しました。

営業利益は前年同期比33.8%増の49億5,500万円となり、通期計画160億円に対する進捗率は30%超に達しています。

プロフェッショナル人材への採用ニーズを背景に、主力の転職サイト「ビズリーチ」の利用が伸びており、全体の業績を牽引しています。

同社は、14日、東証グロースからプライムに市場変更しており、これまでグロースの主力銘柄だったとあって、引き続き個人投資家などの関心は高いようです。

市場では「株価は11月に付けた直近高値の8430円を上回ったことで上昇に弾みがついている。業績拡大期待も高く、次は6月高値の9270円を目指す展開になりそうだ。」(国内証券の情報担当者)との声が聞かれます。

Macbee Planet(7095)が急反発し、ストップ高まで買われています。

同社は、LTV マーケティングといわれる、広告主にとって優良な顧客候補を、インターネット広告やメディアを活用し、成果報酬型で企業に送客するという集客支援を展開しています。

従来型のインターネット広告代理店と違い、送客の質にこだわり、広告配信量やクリック数に応じたフィーをとるモデルではなく、『成果報酬型』のため収益につながりやすい点などが特徴です。

同社は14日引け後に、2024年4月期の連結業績予想を発表し、売上高を350億円から前期比88.9%増の370億円へ、営業利益を28億5,000万円から同71.1%増の37億円へ、純利益を18億円から同53.1%増の24億円へ上方修正しました。

子会社MAVEL(旧Macbee Planet準備会社及び子会社Alpha)の主要取引先である金融業界とウェルネス業界の顧客からの売上高が堅調に推移したことに加えて、マクビープラネットグループのテクノロジーを提供することによるシナジーで、前期に連結化した子会社 All Ads(旧ネットマーケティング)の売り上げが大きく成長したことが寄与したとのことです。

株価は、現値レベルの上方17,000円近辺を抜けてくれば、比較的シコリの少ないゾーンになり一段高が期待されると思います。

マネジメントソリューションズ(7033)が場中値つかずのストップ高比例配分になっています。

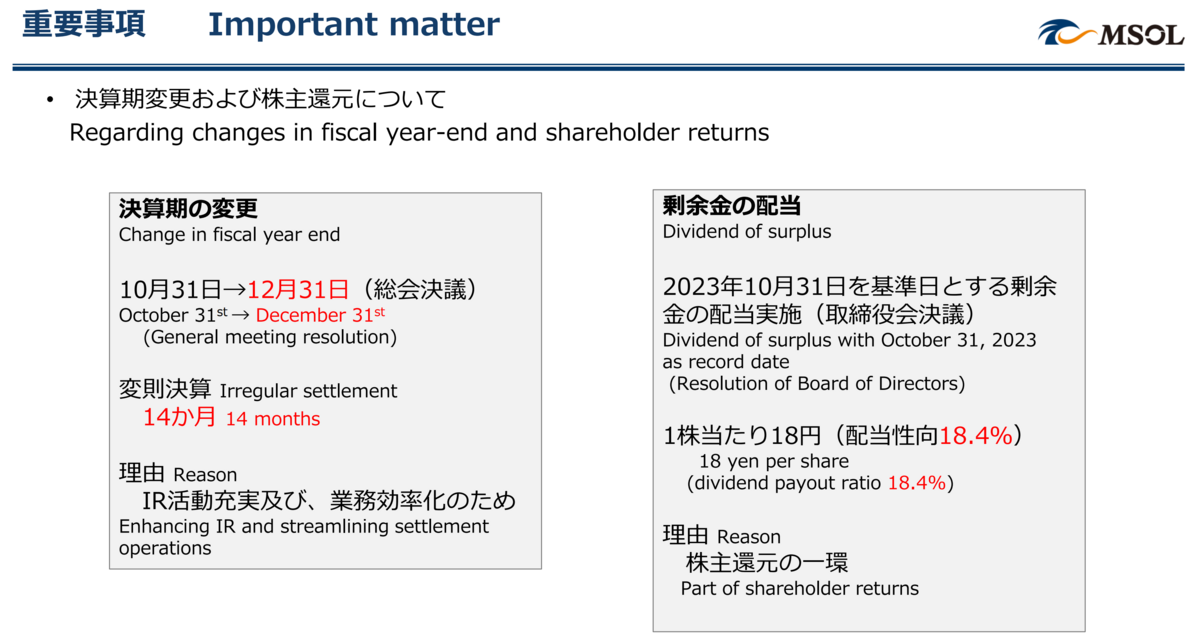

同社は、14日に2023年10月期の決算を発表し、営業利益は22.1億円で前期比3倍の水準となり、従来計画の19億円を上振れる着地になっています。

また、今期見通しは決算期変更伴い14ヵ月決算見通しとなっており、前期との比較は出来ないものの、単純計算による12ヵ月換算では大幅増収増益となっています。

更に、年間配当金は従来計画の2円から18円にまで引き上げ、一気に前期比16円の増配となり、ポジティブなインパクトが先行している様子です。

同社株は9月に発表した3Q決算が失望されて派手に売り込まれていましたが、4Qの8-10月期は四半期ベースで売上高も利益面も過去最高を更新しており、前四半期比でも大幅増収増益となっています。

少なくとも3Q決算で売られた分は戻しても不思議はないと思われ、来週の動向が注目されます。

デリバリーコンサルティング(9240)が、急反発しストップ高まで買われています。

同社は、14日の取引終了後に発表した第1四半期(8~10月)連結決算が、売上高6億7,400万円(前年同期比32.7%増)、営業利益7,900万円(同4.6倍)、純利益5,700万円(同10.9倍)と大幅増益となり、上期計画の営業利益100万円を上回って着地したことが好感されているようです。

クライアントのデジタルプラットフォーム構築のハブとなるDXパートナーとして、パートナーシップとマーケティングの強化を進めたことが、顧客基盤を拡大し受注を伸ばすことにつながったとのことです。

株価は、本日は、差し引き107万株超の買いを残して終えており、8月22日の年初来高値544円を目指すことになりそうです。

老人ホーム等の入居検討者に施設を紹介するマッチング事業を手掛ける笑美面(9237)が続急伸し、ストップ高まで買われています。

同社は14日引け後に、2023年10月期の単体決算発表に併せて2024年10月期の業績予想を開示しています。

今期の営業収益は前期比61.1%増の13億1,100万円、経常利益は同79.5%増の1億7,500万円と大幅な増収増益を計画しています。

シニアホームの増設の潮流を背景に、紹介事業者のニーズは順調に拡大すると予想しており、積極的に採用を進めてきたコーディネーターの本格稼働と生産性の改善も見込むとのことです。

株価は、10/26につけた上場来高値1,830円を目指す動きになりそうです。

【テクニカル分析】

日経平均は反発!

ローソク足は上影のある陽線となり、25日線(33,125.26円)に頭を抑えられる形になるも、終値では5日線(32,843.73円)を上回っています。

ナイトセッションの日経平均先物は32,630円 -260円で戻ってきていて、週初はギャップダウンからスタートしそうです。

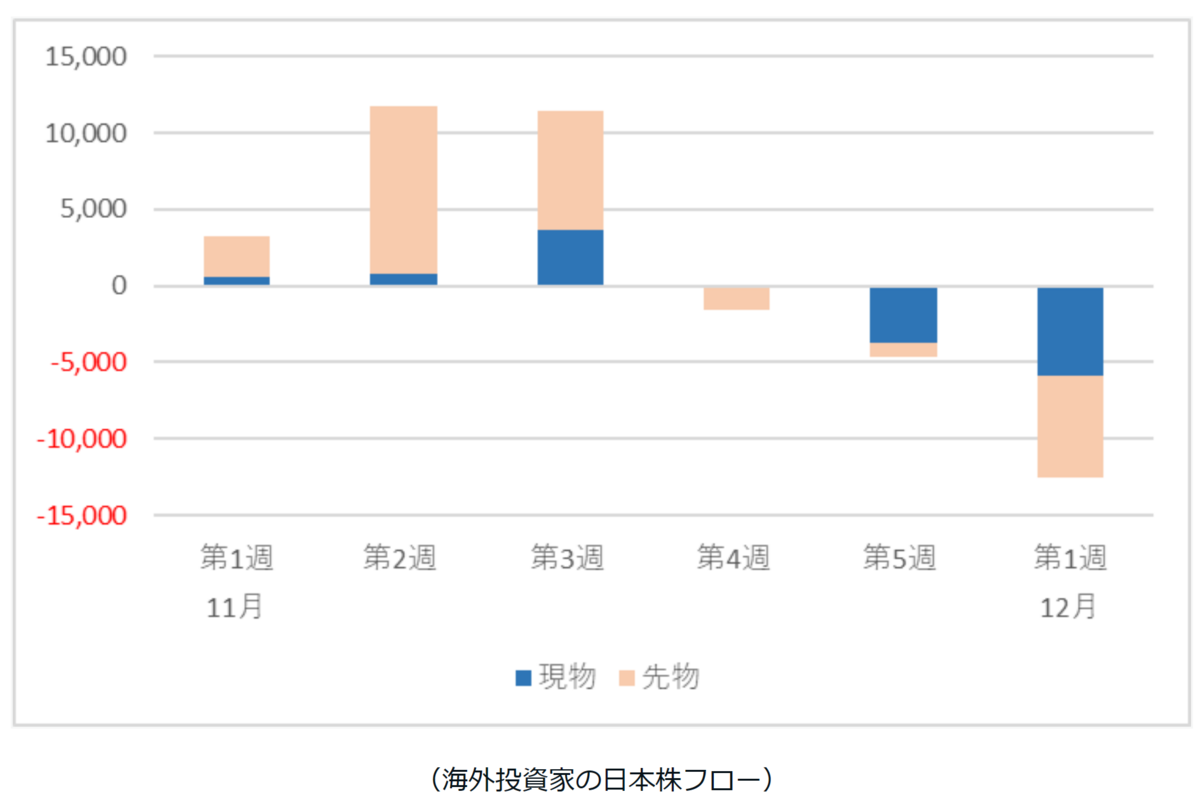

為替の円高、政治不信等で日本株は米株に比べ、明らかにパフォーマンスが落ちてきています。

今週は週初に日銀金融政策決定会合がありますが、もし、1月にマイナス金利解除をやるなら、今回、フォワードガイダンスの修正や何らかの「地ならし」が必要になると思われます。

為替が140円を割り込むようなら、主力輸出産業の決算予想を見直す必要がでてきますので、日経平均も思わぬ下落があることも想定しておいたほうがいいかもしれません。

21日に国会が閉会した後の東京地検特捜部の動きも話題になるでしょう。

海外投資家も11月後半から、政局の混乱と歩調を合わせて、売りが拡大しているように思います。

今週は年末年始の相場を占う上で、ターニングポイントになるかもしれません。

【本日のトピック】

インソース(6200)

https://www.insource.co.jp/index.html

さて、12/15(金)に、企業の人事部向けに講師派遣型研修、公開講座を運営するインソース(6200)の株主総会に出席しました。

厚生労働省は、リスキリング(学び直し)の支援対象の講座数をデジタル関連資格を中心に2025年度までに現在より約6割多い300以上に増やし、助成率も最大8割に引き上げる方針です。

同社はリスキリング関連であり、3期連続で過去最高益を更新している絶好調の会社です。

創業者で代表取締役社長の舟橋孝之氏は、神戸大学卒のエンジニアあがりの人で、お会いした印象は、どんな質問にも的確に返答される非常に聡明な人物という印象でした。

特筆すべきは、同社の異常に高い利益率で、同業他社の3倍以上になっていることがわかります。

株主から、「講師の報酬を削っているのではないか?」という質問がでましたが、もともと同社はITに強く、講師の使用するコンテンツや資料を自社作成しているため、フリーランスの多い講師は、自分で資料等作成する時間が削減でき、その分講義の回数を増やすことができるとのことでした。

講師の年平均講義数は100回を超え、フリーランスの講師も生活が安定するため離職率は低いようです。

社員も女性社員のほうが多い会社で、LGBTの方もおられるようです。

会社のカギ付きの会議室やセミナールームを社員に開放することにより、性的少数者とも問題なく仕事ができているとのことで、時代の先端をいっている職場であると感じました。

ところが、株価は、年初来安値を更新してきています。

考えられる要因としては、400株以上保有している株主に実施していたQUOカードの優待を廃止したということと、米金利上昇でグロース株全般に厳しいマーケット環境であったことがあげられると思います。

需給バランスをみると、信用の買い残が121万株ほどあることがわかります。

回転日数は41.6なので、信用買い残は、シコリ玉が多いことがわかります。

したがって、年末損益通算で損切売却している人もいるかもしれません。

そして、貸株を使った外資による空売り残が318万株あることがわかります。

こちらは10月以降は、新たな新規売りはみられず、売り玉を保有したままの状態のようです。

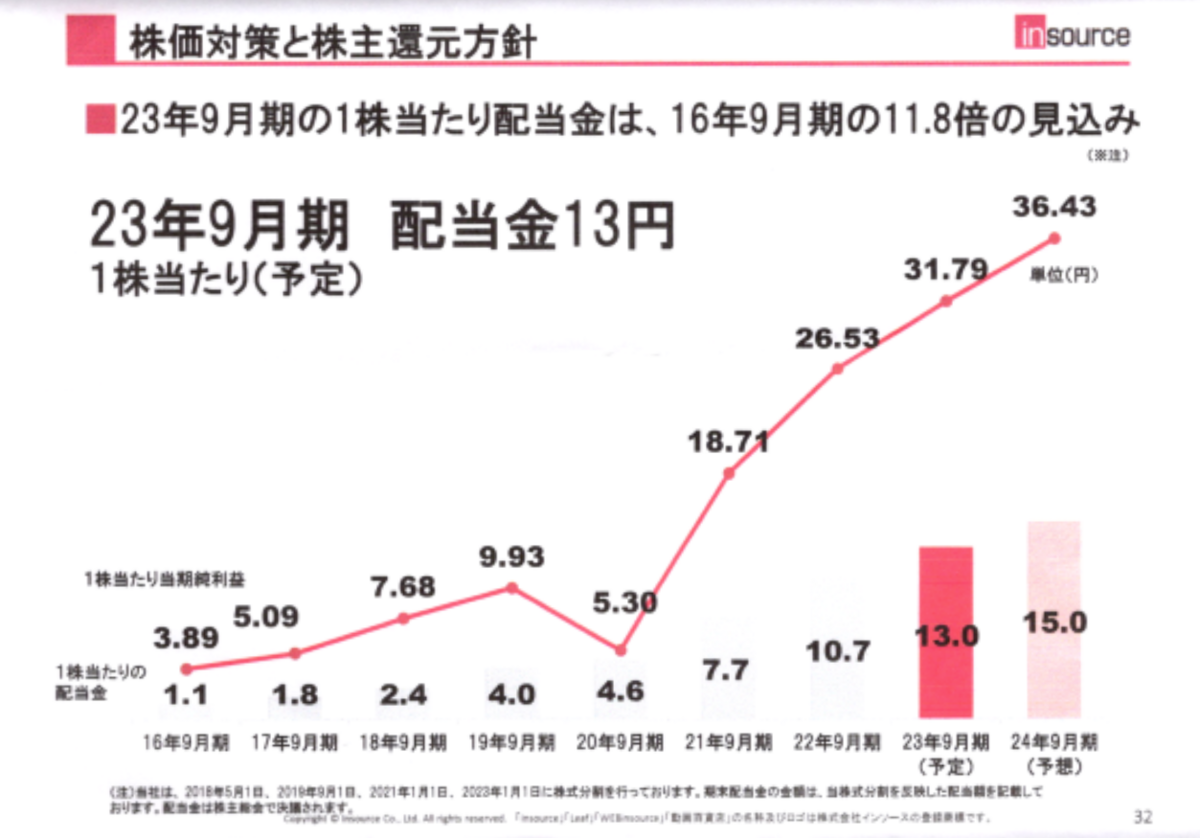

同社はグロース株でありながら、配当性向40%を掲げていて、毎年増配をおこなっています。

そして、配られた資料には、当社が株価が低いと判断したときは機動的な自社株買いを行う方針が書かれています。

株価が低いと判断する基準について質問しましたが、具体的なことは教えていただけませんでしたが、適正株価という基準をもっているとのことでした。

同社は2023年12月29日まで、上限40万株の自社株買いを行うことを発表していて、11月末までに137,500株を取得したことを発表しています。

株価の位置からみても、12月も残り26万株の自社株買いは行っているでしょうし、恐らく、この株価水準であれば、新たな自社株買いの発表もあると思います。

私は、この業績で株価が売られるのは、インソースの知名度が低いからと思い、広報活動の強化を提言しました。

社長は、いまでもTV出演を年4回ほどやっているらしいですが、更なる広報活動と徹底した情報開示を約束していただけました。

結論的には、目先の需給の問題はあっても、同社株のPERは、すでに22.4倍まで下がっており、これからも順調な業績の伸び、増配、自社株買い等が期待できますので、過去の株価からみても買いで入っていいと判断します。

きっかけがあれば、外資の買戻しもあるかもしれませんので急反発する局面があってもおかしくないと思います。

私は、実は、いったんリバウンド局面で売却したのですが、これからは、じっくり再投資する機会を探りたいと思います。